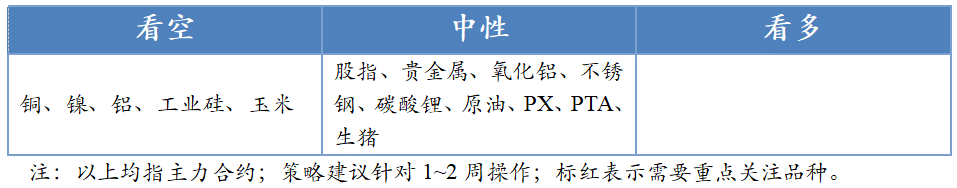

宏观概览

全球金融市场收市点评:

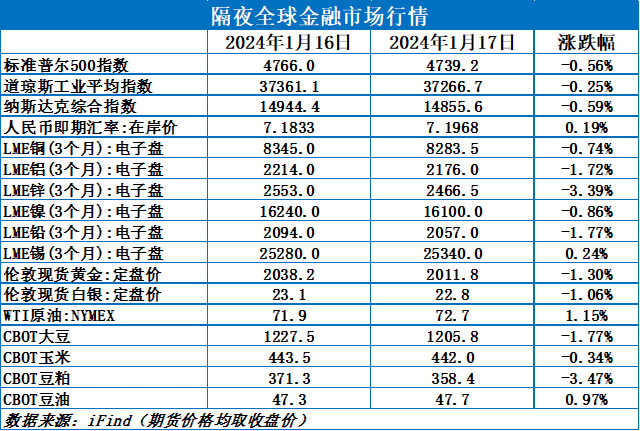

周三(1月17日),美国三大股指全线收跌,隔夜美元指数尾盘回落,收涨0.03%。国际金银下跌。LME金属普跌仅伦锡涨2.38%。隔夜美油涨0.61%,布油跌0.23%。严寒给美国部分石油生产造成干扰,抵消了投资者对能源需求可能下滑的担忧。

早盘策略

股指

市场热点及投资逻辑:

沪指跌2.09%报2833.62点,两市合计成交6376亿元,北向资金净卖出130.57亿元。两市超5000股飘绿。12月经济数据公布,表现平平。支撑线跌破,且是缩量下跌,市场情绪季度悲观。有看法认为是特朗普当选胜率提高所致,或也有雪球敲入影响。总之当前经济预期过于悲观,尽管我们认为已经超跌,但仍需要静待情绪充分释放。

策略建议:

观望

贵金属

市场热点及投资逻辑:

周三(1月17日),美国三大股指全线收跌,国际金银下跌。美国2023年12月零售销售7098.9亿美元,前值从7056.92亿美元修正为7059.81亿美元;环比增0.6%,预期增0.4%,前值增0.3%。美国2023年12月核心零售销售5733.83亿美元,前值从5711.8亿美元修正为5709.75亿美元;环比增0.4%,预期增0.2%,前值增0.2%。美国2023年12月工业产出环比升0.1%,预期0.00%,前值由升0.2%修正至0%。美国2023年11月商业库存环比降0.1%,预期降0.1%,前值降0.1%。12月恐怖数据非常强劲,利空金银。维持长期看多不变,但短线有破位下跌压力。

策略建议:

观望

沪铜

市场热点及投资逻辑:

行情:昨日,铜价日间转弱,至夜盘更出现跳水,至收盘报于67620元/吨。LME铜重心仍在下移,至收盘报于8283.5美元/吨。

基本面:原料端,铜精矿TC指数环比暴跌11美元至47.6美元/吨。铜精矿供需已经快速进入短缺格局,现货TC水平已经低于部分中小冶炼厂的成本线,或使得一些炼厂降低负荷或者提前安排检修以尽可能抵冲风险。国内南方粗铜加工费为800(+0)元/吨,北方加工费维持至950(+0)元/吨,粗铜加工费维持低位,冶炼厂需求旺盛。昨日,尽管铜价转弱,但下游补货积极性明显下降,加之有进口流入,上海现货平水铜升水下降至80(-45)元/吨,广东供需双减,现货平水铜小幅上升至250(+20)元/吨。12月SMM中国电解铜产量为99.94万吨,环比增加3.86万吨。进入1月,虽然前期新点火的几家冶炼厂开始释放产量,因统计周期短相应产量低,再叠加西南某冶炼厂因搬迁导致产量下降,使得1月统计产量较12月明显下降,预计1月国内电解铜产量为95.36万吨,环比下降4.58万吨。

需求,淡季市场下,铜需求总体表现有升有降。线缆企业方面,订单下降不明显,而铜价下跌后补库尚可;漆包线行业方面,传统淡季下,订单未有继续下降,较稳定。铜管需求较乐观,据产业在线调研2024年1月家用空调总排产1686万台,同比23年出货实绩+58.56%,因23年同期疫情+过年影响基数较低,目前企业为生产积极备货对铜管采购明显增加。

库存:1月15日国内市场电解铜现货库7.53万吨,较8日增0.81万吨,较11日增1.14万吨,淡季市场,下游陆续补库完成。

结论:美经济仍有韧性,欧洲对通胀也表示谨慎,欧美短期降息预期转弱,国内经济表现低于预期,铜价有所承压,淡季市场下,尽管铜基本面表现尚可,但铜累库会迟到但不会缺席,目前铜价运行略低于6.8万,铜价存在进一步下调可能,但整体上仍看好铜基本面,若短期进一步回调至6.6万,可入场做多。

策略建议:

看空,短期阶段性调整

沪铝、氧化铝

市场热点及投资逻辑:

行情:昨日,铝价上冲1.9万无果,重新回落,夜盘维持弱势,至收盘报于18760元/吨。LME铝弱势下跌,至收盘报于2176美元/吨,日跌幅1.72%。

昨日,氧化铝虽也呈现弱势,但下方3200元有所支撑,夜盘氧化铝价格有所反弹,至收盘报于3258元/吨

基本面:国产铝土矿价格小幅上涨,国产矿山开工没有较大变化,市场铝土矿现货供应紧张,进口矿方面。几内亚矿石出现小幅上调,但好在能源紧张得到缓解海运费下跌。昨日,铝价走弱,但现货升水走强,华东现货升水上升至100(+20)元/吨,华南现货升水上升至200(+40)元/吨,下游对铝仍有适量采购。铝棒加工费再度下调,下游逐步放假,订单跟随减少。12月份(31天)国内电解铝产量356.2万吨,同比增长3.6%,铝液占比仍呈现稳中小增状态。进入2024年1月份,云南等地区电力供需暂未出现较大矛盾,预计1月(31天)国内电解铝总产量在356万吨左右,同比增长4.2%

需求端,下游加工龙头企业开工率环比小降0.1个百分点至60.8%,总体表现尚可。周内仅型材板块开工率走弱,其余板块开工率维稳为主,整体来看,随春节临近,1月后下游企业将陆续放假停产,铝加工企业开工率会延续走弱趋势。

氧化铝:现货维持强势,支撑期货,因供应紧张,山东地区现货报价仍有上涨。供应端:山东某氧化铝企业因电力紧张导致一台焙烧炉压产,日焙烧产量减少3000吨左右,预估影响周期一周。另外,晋豫等地矿石供应持续紧张,当地氧化铝企业复产进度缓慢,且短期仍有进一步压产的可能;需求端,下游铝厂生产利润高为维持稳产保供,不得不继续选择高价采购氧化铝。

库存:1月15日,国内铝锭库存为43.5万吨,环比11日下降0.5万吨,市场逢低有所补库;国内铝棒库存8.95万吨,环比15日下降了0.3万吨。

结论:淡季行情虽确立,但铝基本面未快速转差,低价有所采购,短期下方支撑看1.8万,暂不用太悲观。氧化铝各边际条件短期改善有限,但氧化铝基本面仍处于偏紧状态,仍会维持强势,下方3200元支撑会较强。

策略建议:

铝,中性偏空,季节性调整,1.8万支撑强;

氧化铝,中性,下方3200元为支撑位

沪镍、不锈钢

市场热点及投资逻辑:

行情:昨日,镍价低位震荡,夜盘低开后有所反弹,至收盘报于127800元/吨。LME镍弱势,至收盘报于16100美元/吨。

昨日,不锈钢稍坚挺,始终运行于1.4万上方,至夜盘收盘报于14095元/吨。

基本面:上周,菲律宾镍矿1.5%CIF均价为41美元/湿吨,环比持平。SMM8-12%国内高镍生铁均价为927.5元 /镍点,周环比回升5元 /镍点。昨日,镍市场稳定,总体上现货供应尚可,俄镍现货维持贴水100元/吨,金川镍现货维持升水4500元/吨。2023年12月全国精炼镍产量共计2.45万吨,环比增长约6%。镍价大跌,对镍企最后一个月生产影响不大,企业按计划生产,不过进入2014年,镍价的大跌可能会使得企业制定今年计划会有所谨慎,据悉已有冶炼厂下调了计划产量,对于2024年1月预计全国精炼镍产量2.4万吨,略微下调。

需求上,新能源,12月新能源汽车装机量为47.9GWH,其中磷酸铁锂装机量为31.3GWH,占比65.3%,三元装机量为16.6GWH ,占比34.5%,较11月下降0.5%,年末冲量结束,三元装机量未有一步好转,全年表现明显低于预期。2024年,全球多家磷酸铁锂厂将陆续投产,三元恐将进一步被磷酸铁锂替代,不过替代速度预计会有所下降,因为对于高端车而言三元仍会是较优选择,但占比量相对较低。

不锈钢,价格有所上涨,使得市场确有些活跃,目前钢厂整体订单尚可,生产稳定,春节临近,钢厂陆续开启检修,广青钢厂将于1月20日至2月7日轮动检修,预计影响18万吨,鑫峰特钢将在新春期间进行设备升级改造,计划停产时间为1月26日-2月27日,预计影响产量9万吨,其中201为3万吨,304为6万,目前不锈钢材料上下游交货、备货交织,无论压延还是管厂、制品等加工企业,都在赶工年前的订单,供需表现好于前期,不过价格偏高会打压积极性。截止1月12日,不锈钢(200+300系)库存为67.16万吨,环比增加1.59万吨,不锈钢连续累库。

总结:镍基本面,生产不受影响,下游补库量有限,镍库存继续累库,技术面上,做空动力调整,虽短期有所反弹,但预计反弹力度有限,维持看空镍价。短期企业节前赶工,不锈钢供需回升,价格有所支撑,后期下游企业将陆续放假,不锈钢1.4万上方有压力。

策略建议:

镍,看空;

不锈钢,中性偏空,1.4万有阻力

工业硅

市场热点及投资逻辑:

昨日,SI2403合约高位开盘,震荡下行。收盘价为13425元/吨,跌幅0.96%。持仓量为85196手,较上一交易日大幅加仓9782手。

价差:35价差为-120元/吨(10),基差:通氧553#基差为1825元/吨(115),不通氧553#基差为1625元/吨(65),421#基差为2175元/吨(65)。

从基本面来看,上游供给,上周产量有所增加,西北地区非限产硅厂缓慢复工,产量和开工率小幅增加。西南地区云南产量和开工平稳,四川产量和开工进一步缩减。整体来看供应偏紧逐渐缓解。库存方面,工厂库存转为累库,市场库存去库1000吨。截至1月17日,交割仓库注册成功的仓单有42957手,按照5吨/手来计算,折合成实物有214785吨。仓单数量持续增加,硅价承压下行。下游需求,虽然多晶硅对工业硅需求增加,但光伏端对多晶硅需求偏弱,因此多晶硅对工业硅需求有限;有机硅部分企业计划减产,供应偏紧,持货商挺价情绪较浓;铝合金开工相对稳定,对工业硅刚需为主。综上所述,上游供应偏紧得到缓解,但月底硅厂仍有停产计划。下游多晶硅对工业硅需求有限,节前备货已经接近尾声,需求逐渐转淡,基本面偏弱。近期部分低品质硅现货价格持续下调,持货商出货意愿较强,现货价格成交重心下移。关注西北限产结束时间和节前下游补库情况。短期SI2403合约震荡运行为主,偏空。仅供参考。

策略建议:

短期SI2403合约震荡运行为主,偏空,谨慎操作。

碳酸锂

市场热点及投资逻辑:

昨日,LC2407合约高位开盘,震荡下行。收盘价101750元/吨,跌幅1.60%。持仓量为156573手,较上一交易日大幅减仓2905手。

现货价格:电池级碳酸锂现货均96800元/吨(300),工业级碳酸锂现货均价88700元/吨(300)。

基差:电池级碳酸锂99.5%基差为-4950元/吨(2700),工业级碳酸锂99.2%基差为-13050元/吨(2700)。

价差:27价差为-4750元/吨(1000)。

昨日碳酸锂期货早盘6分钟快速拉涨,随后逆转涨势,在大盘A股的悲观情绪影响下,跌幅逐渐扩大,尾盘小幅反弹。从基本面看,成本端,国内云母矿和外购锂辉石精矿价格趋于稳定,逐渐支撑价格。供应端,临近春节,部分企业有停产计划,供应预期收缩。锂盐生产成本较低,供应扰动不大。需求端,正极材料排产偏弱,现货价格下降,采购比较谨慎,新单成交量匮乏。库存方面,库存量较高,下游需求不及市场预期,库存去库难压力大,碳酸锂价格承压下行。截至1月17日,交割仓库注册成功的仓单有13418手,按照1吨/手来计算,折合成实物有13418吨。整体来看,供应预期月底收缩,需求偏弱,采购谨慎。短期LC2407合约在95000-115000区间震荡。仅供参考。

策略建议:

短期LC2407合约在95000-115000区间震荡。

原油

市场热点及投资逻辑:

欧佩克月报预计明年全球石油需求将放缓,尽管该组织上调了经济预期,因通胀缓解刺激全球经济增长。欧佩克预计2025年石油需求将增长185万桶/日。这一估计低于今年的需求增长预测,该组织将今年的需求增长预测维持在每天225万桶不变。欧佩克预计,由于各国央行预计将从2024年下半年开始降息,明年全球经济增速将从今年的2.6%回升至2.8%。上周美国API原油和成品油库存全线增加。1月12日当周,美国API原油库存增加48.3万桶,前值减少521.5万桶,预期减少240万桶;汽油库存增加486.6万桶,前值增加489.6万桶,预期增加200万桶;精炼油库存增加521万桶,前值增加687.3万桶,增加120万桶。极寒影响美国石油生产,国际油价跌幅收窄。短期地缘局势仍扰动油价,预计短期油价区间震荡,布油参考区间70-80。

策略建议:

区间震荡,布油参考区间70-80

PX/PTA

市场热点及投资逻辑:

终端表现分化,秋冬品种偏弱,大部分地区织造、印染环节处于陆续收尾中,放假时间集中在1月15-25日附近;但吴江、萧绍地区因赶单而提升开机率,以春夏单为主,预计延续至1月底2月初。随着终端逐步进入假期模式,聚酯销售和现金流压力有所加大,工厂陆续公布检修计划,累计公布检修规模达到900万吨以上。聚酯春节检修比较集中的时间段在1月下旬至2月中旬,根据检修计划评估1-2月聚酯月均负荷分别在89%和85%。短期聚酯开工依然偏高,加之部分PTA装置检修或降负,预计1月累库幅度将有所收窄。一季度台化宁波和仪征化纤PTA新装置计划投产,利好PX需求。关注空PTA多MEG 套利,及阶段性做空PTA加工差机会。

策略建议:

关注空PTA多MEG 套利,及阶段性做空PTA加工差机会

生猪

市场热点及投资逻辑:

行情:1月17日,生猪期货主力合约LH2403合约震荡下行,收盘13645元/吨,日跌幅1.19%。现货端:养殖市场情绪较为激昂,猪价连续多日上涨,全国生猪出栏均价14.03元/公斤,日环比上升0.29元/公斤,日涨幅2.11%,同比下跌6.96%。基差(河南):1月17日,1005元/吨。

基本面:供给方面,就目前市场实际调研反馈,截至15日,除山东、河南个别企业出栏完成偏快,华南、东北、华北多地部分大场出栏计划完成率多在40%-45%区间调整。大猪失利,市场悲观情绪不断加重,养殖户、社会场压栏增重意向偏弱,预计下半月猪源供应仍相对充裕,加之部分地区冻品猪肉开始降价出库,供给端持续施压。需求方面,腌腊接近尾声,但春节临近,市场需求有所支撑,毛白价差近日走扩,宰量开工整体开始好转。钢联统计,1月17日,屠宰量157437头,日环比增加762头,屠宰开工率为38.14%,日环比下降0.35个百分点。疫病方面:部分南方省份存在一定猪病现象,当前猪病对全国产能影响或有限。

结论:综合来看,市场供过于求局面未改,但猪价持续走低刺激养殖端抗价情绪,猪价小幅反弹,加之各地气温下降,形成利好,且当前距离春节已近,根据往年来看,节前20天左右备货需求好转迹象,节前7-10天达到高峰,对猪价有所提振,但预计盘面上涨空间有限,建议观望为主,激进投资者可逢高做空。

策略建议:

观望

玉米

市场热点及投资逻辑:

行情:1月17日,玉米期货主力合约C2405收盘2357元/吨,日跌幅0.92%。现货端:全国玉米均价继续偏弱运行,2417元/吨,日环比下降5元/吨,同比下跌16.31%。基差:1月17日,60元/吨。

基本面:截至2024年1月12日,全国售粮进度44%,东北地区售粮进度39%,华北地区售粮进度43%,较往年偏慢。东北市场玉米价格弱势运行,深加工价格下调10-20元/吨。昨日中储粮陆续公布在东北三省一区增储收购库点、收购量及价格,收购价格较市场价格持平或略高,加之近期粮库收购价格多随行波动,消息对市场提振有限。临近春节,售粮节奏有所加快,基层余粮较多,贸易商及加工企业建库意向低,供应仍显宽松。华北地区玉米价格继续下探,市场盼涨情绪浓厚,节前下游企业虽有补库需求,但是在当前供应宽松,市场心态看跌的情况,企业补库压力不大,对价格的带动作用一般。销区玉米价格小幅下跌,春节假期将近,饲料企业年前备货基本完成,整体采购需求不大,港口仅少量成交且价格偏低,市场多持观望心态。

结论:综合来看,春节临近,农户售粮积极性逐渐提升,基层上量偏多,东北各省发布政策粮收购体量整体有限。需求端,贸易商和下游饲料企业采购心态谨慎,支撑乏力。预计盘面短期依然维持低位震荡态势。关注农户售粮节奏和各地政策粮收储力度。

策略建议:

偏弱震荡

今日晨讯

宏观&金融

1、国务院总理李强同爱尔兰总理瓦拉德卡举行会谈。李强指出,双方要持续扩大贸易规模,加强在绿色低碳发展、金融等领域合作,拓展数字经济、人工智能等创新合作。为便利两国人员往来,中方将给予爱尔兰单方面免签待遇。

2、全国内外贸一体化工作会议指出,2024年要推进内外贸体制机制改革,深化内外贸一体化试点,培育内外贸一体化企业,建设内外贸融合平台,培育内外贸融合产业集群,加快内外贸一体化发展。

3、2023年中国固定资产投资(不含农户)503036亿元,同比增长3.0%。分领域看,基础设施投资增长5.9%,制造业投资增长6.5%,房地产开发投资下降9.6%。2023年民间固定资产投资253544亿元,下降0.4%。

4、2023年12月中国社会消费品零售总额43550亿元,同比增长7.4%;全年社会消费品零售总额471495亿元,增长7.2%,其中,除汽车以外的消费品零售额增长7.3%。

5、2023年12月中国规模以上工业增加值同比实际增长6.8%,全年累计增长4.6%。2023年全国工业产能利用率为75.1%,同比下降0.5个百分点。

有色金属

2月不锈钢厂集中检修影响量达58.8万吨

目前,进入不锈钢季节性检修期,据调研统计,2024年春节前后全国不锈钢厂陆续开始放假或检修,2月较为集中,预计影响不锈钢全国产量总计约58.8万吨。分系别来看,200系预计影响18.5万吨,300系预计影响32.8万吨,400系预计影响7.5万吨。1月全国不锈钢预计钢坯产量约290.30万吨,其中200系约72.2万吨,300系154.7万吨,400系63.4万吨。2月在整体放假或检修影响背景下,预计2月全国不锈钢钢坯产量约231.5万吨,环比降幅约20.25%,同比降幅约18.16%。

上期所:同意广东炬申仓储有限公司增加氧化铝期货核定库容

经研究决定,同意广东炬申仓储有限公司存放地位于新疆昌吉回族自治州准东经济技术开发区彩南产业园环城南路3号氧化铝交割仓库的核定库容由5万吨增加至10万吨,地区升贴水设置为升水380元/吨;自公告之日启用。

泰克资源2023年铜和锌产量低于预期

外媒1月16日消息,加拿大矿业公司泰克资源(Teck Resources)表示,由于生产经营受到一系列的挑战,2023年基本金属(铜和锌)产量均低于指导值下限,2023年四季度综合铜产量为10.35万吨,全年铜产量为29.65万吨,因为受到QB2项目增速放缓,以及8月份Highland Valley 铜矿受到局部岩土故障的影响。该公司预计2024年铜产量为46.5-54万吨;2023年锌产量为64.4万吨,精炼锌产量为26.66万吨,低于公司预测值。预计2024年锌产量为56.5-63万吨。

新能源

总投资10亿元 湖北一光伏胶膜项目项目投产

据SMM,从枝江发布官微获悉,近日,湖北中源宏宇光伏材料有限公司光伏组件EVA胶膜项目投产。据悉,该项目总投资10亿元,该项目于2022年12月开工建设,2023年11月24日一期项目投料试产成功,全部建成投产后可实现年产6000万㎡光伏组件用EVA胶膜,实现产值15亿元。

国务院:促进光伏组件等废弃物循环利用

据SMM,近日,中共中央、国务院发布关于全面推进美丽中国建设的意见。意见指出:要积极稳妥推进碳达峰碳中和。有计划分步骤实施碳达峰行动,力争2030年前实现碳达峰,为努力争取2060年前实现碳中和奠定基础。坚持先立后破,加快规划建设新型能源体系,确保能源安全。到2035年,非化石能源占能源消费总量比重进一步提高,建成更加有效、更有活力、更具国际影响力的碳市场。

IEA:2023年全球可再生能源新增装机容量达510吉瓦

据SMM,IEA数据显示,2023年全球可再生能源新增装机容量达510吉瓦,比2022年增长50%,装机容量增长速度比过去30年的任何时候都要快。

柔性钙钛矿10MW组件中试线完成千万级天使轮融资

据SMM,近日,九江市柔烁光电科技有限公司(以下简称“柔烁光电”)完成了千万级天使轮融资,本轮融资由明冠投资和青创集团联合投资。本轮资金将主要用于10MW钙钛矿中试线建设。柔烁光电一期计划建设10MW中试线和100MW产能柔性钙钛矿光伏生产线。

能源化工

IEA署长:红海危机未影响石油产量

国际能源署(IEA)署长比罗尔表示,在供应增加和需求增长前景放缓的背景下,尽管中东局势紧张,IEA预计今年石油市场将处于舒适和平衡的位置。“如果我们没有看到任何重大的地缘政治意外,我预计今年的石油市场将是一个舒适的,更加平衡的石油市场,”他补充说,IEA预计全球需求增长放缓,而美国、加拿大、巴西和圭亚那的石油产量将大幅增加。胡塞武装在红海对船只的袭击迫使许多货运公司绕道非洲,增加了运输时间和成本。但比罗尔指出,到目前为止,生产还没有受到这些中断的影响。他说:“我不认为油价会有重大变化,因为市场上有充足的石油供应。”

欧佩克预计,2025年全球石油需求将放缓

欧佩克月报预计明年全球石油需求将放缓,尽管该组织上调了经济预期,因通胀缓解刺激全球经济增长。欧佩克预计2025年石油需求将增长185万桶/日。这一估计低于今年的需求增长预测,该组织将今年的需求增长预测维持在每天225万桶不变。欧佩克预计,由于各国央行预计将从2024年下半年开始降息,明年全球经济增速将从今年的2.6%回升至2.8%。“非经合组织经济体将继续保持健康的增长水平,并将在明年的全球经济增长中占据很大比重。”

国内汽、柴油价格下调

从1月17日24时起,国内汽、柴油每吨分别下调50元和50元。全国平均来看:92号汽油每升下调0.04元;95号汽油每升下调0.04元;0号柴油每升下调0.04元。按一般家用汽车油箱50L容量估测,加满一箱92号汽油,将少花2元。

农产品

截至1月13日,CONAB预计巴西全国大豆收获1.7%

巴西国家商品供应公司(CONAB)表示,截至上周六(1月13日),巴西2023/24年度大豆收获进度为1.7%,高于一周前的0.6%,比去年同期高出1.1%。目前有五个州开始收获大豆。马托格罗索州的收获进度为3.9%(上周1.4%,去年同期2.0%),帕拉纳3.0%(1.0%,0.0%),圣保罗1.5%(1.0%,0.0),戈亚斯1.0%(0.0%,0.0%),南马托格罗索0.5%(0.0%,0.0%)。1月11日巴西国家商品供应公司(CONAB)预测2023/24年度巴西大豆产量达到1.55269亿吨,比12月份预测的1.60177亿吨低了491万吨,比上一年度的1.5461亿吨提高0.4%。

1月份迄今巴西大豆日均出口量同比激增293%

巴西外贸秘书处(SECEX)的数据显示,截至1月12日,1月份迄今巴西大豆出口量为135万吨,高于一周前的62.8万吨。去年1月份全月出口量为84万吨。1月份迄今的日均出口量为149,997吨,比去年同期的38,163吨提高293%。1月份迄今巴西大豆出口收入为7.0亿美元,而去年1月份全月为5亿美元。1月份迄今巴西大豆出口均价为519.8美元,比去年同期的596美元/吨下跌12.1%。

截至1月13日巴西首季玉米收获进度为6.8%

巴西国家商品供应公司(CONAB)表示,截至1月13日,2023/24年度首季玉米播种进度为87.7%,高于一周前的84.3%,去年同期为91.9%。首季玉米的收获工作于12月底开始,迄今收获进度为6.8%,一周前4.2%,上年同期为3.3%。上周三(1月10日),CONAB预计2023/24年度巴西玉米总产量约为1.176亿吨,较上月调低90多万吨%,比上年的创纪录产量减少10.9%。其中首季玉米产量调低到2438.5万吨,低于上月预测的2531万吨,比上年低了10.9%。二季玉米产量预计为9123.5万吨,和上月预测持平,比上年的创纪录产量低了10.9%。