早盘策略2020-07-17

时间:2020-07-17 浏览次数:953 来源:本站

宏观概览

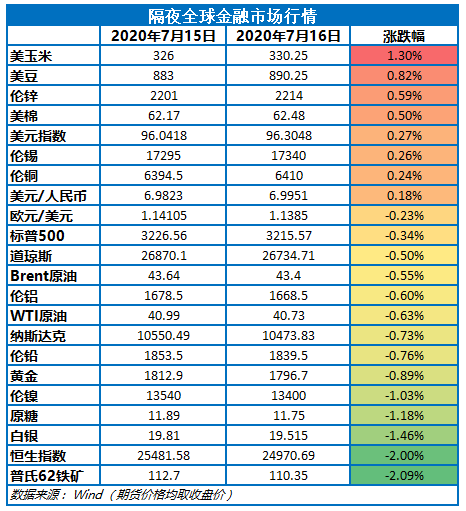

全球金融市场收评

上一交易日,疫情反复大背景下,经济刺激政策对金融市场的边际驱动力有所减弱。金融与实体经济脱节明显,全球股市高位回调。美国三大股指全线收跌,欧股涨跌不一,亚太股市普遍走低。离岸人民币兑美元跌129个基点,美元指数反弹0.28%,欧元兑美元跌0.23%。黄金延续高位震荡,投资边际收益走弱, COMEX黄金跌破1800。美债收益率全线下行。富时中国A50期货大跌4.5%。外盘金属价格涨跌不一,伦铜回调10日均线后反弹,微涨0.38%,收6410美元/吨。国际油价全线下跌。CBOT农产品期货主力合约多数收涨,小麦在前期大幅反弹后下跌2.77%,ICE农产品期货主力合约涨跌不一。

早盘策略

股指

市场热点及投资逻辑:

周四(7月16日),A股单边下行,上证指数收盘跌4.5%报3210.1点。沪深两市超200只个股跌停,市场短线情绪表现恐慌,尽管日内公布的经济数据多数好于预期,但未能阻止抛售情绪。两市成交额连续9日突破1.5万亿,北向资金全天净卖出69.2亿元,为连续3日净卖出。期指跌幅高于现货标的,显示市场情绪低迷。自7月初沪指突破3000点大关后,最高涨至3458,上涨幅度较大,短期有回调需求,但经济基本面持稳回升,且当前估值水平不高,维持中期看多观点。

策略建议:

国债

市场热点及投资逻辑:

7月16日,国债期货收涨。现券方面,二债当季CTD为190003.IB,收益率报2.38%,IRR为1.52%;五债当季CTD为2000001.IB,收益率报2.76%,IRR为1.33%;十债当季CTD为180027.IB,收益率报3.02%,IRR为-0.57%。十年期国债收益率下行1.98BP报2.9411%,DR001上行24.1BP报2.2806%,DR007上行10.5BP报2.2607%,SHIBOR3M上行4.5BP。

公开市场方面,央行公开市场开展500亿元7天期逆回购操作,中标利率2.20%;当日无逆回购到期,净投放500亿元。

基本面没变化,经济下行压力、货币宽松是主基调,长期看多期债。短期主导因素仍是股债跷跷板效应,股市连跌三日,期债相应连涨三日。

策略建议:

观望为主。

金银

市场热点及投资逻辑:

周四美国三大股指集体收跌,金银下跌,伦敦金跌破1800。国际金银比价为93.9,离岸人民币报6.9982。美国上周首次申请失业救济人数为130万人,高于市场预期的125万。此前一周的首次申请失业救济人数则修正为131万人。新冠肺炎疫情给美国劳动力市场造成巨大冲击,首次申请失业救济人数已经连续17周超过100万人。维持了一段时间高位震荡后,金银出现回落,我们认为美国第二波疫情带来的利多或已被消化,多单可止盈离场。

策略建议:

多单止盈离场。

沪铅

市场热点及投资逻辑:

昨日A股市场全面暴跌,沪指大跌逾4%,悲观氛围向国内工业品传导,因前期有色持续上涨近期调整可能性增大,期货市场受到股市拖累,昨日午后有色金属加速下挫。沪铅也出现明显走弱。从基本面看,铅供应较为稳定,而消费端没有明显起色,需求端在目前传统旺季阶段给予支撑非常有限。整体看,在需求端支撑力度不足,供应端铅社会库存连续增加,后期铅基本面对价格支撑力度有限。

策略建议:

未进场等待机会布局空单,暂时观望为宜。

沪锌

市场热点及投资逻辑:

昨日A股市场全面暴跌,沪指大跌逾4%,悲观氛围向国内工业品传导,因前期有色持续上涨近期调整可能性增大,期货市场受到股市拖累,昨日午后有色金属加速下挫。不过昨日晚间沪锌止跌趋稳。基本面看,锌锭库存开始小幅累积,,目前冶炼厂生产稳定但夏季冶炼厂检修将增多,下游需求或在国内刺激政策下出现改善。目前国内处于消费淡季但市场对海外需求复苏存预期,短线锌价依然有支撑。不过国内股市仍存在下跌可能性或传导至期货市场。

策略建议:

观望为宜。

沪铜

市场热点及投资逻辑:

LME震荡下跌1.19%,下方测试10日均线,放量下跌。中期盘面依然走复工逻辑,外需均有边际走强预期,叠加海外矿山供给扰动风险,但防范全球范围二次疫情冲击的潜在影响,目前影响正在凸显;内需面临淡季,消费有走弱预期。海外复工加大力度,海外有望消费复苏。全球流动性有边际收紧的倾向,无论是中国还是美国。市场对供应中断的隐忧增加,大宗商品出现了躁动热潮,但近日风险偏好恶化、上行动力衰减,我们也注意需求的隐忧也增加了,叠加成技术面背离,恐铜市上行高点空间有限,多头可循序了结仓位,空单伺机入场。

策略建议:

市场对供应中断的隐忧增加,大宗商品出现了躁动热潮,但上行动力衰减,我们也注意需求的隐忧也增加了,叠加成交、MACD是背离的,恐铜市上行高点空间有限,多头可循序了结仓位,空单伺机入场。

沪铝

市场热点及投资逻辑:

铝市核心运行逻辑没有变,密切观察电解铝新增产能投产进度,以及减复产的进度,消费复苏的节奏,利润将重回扁平状态,可能是未来一段时间铝市场的核心运行逻辑。

昨日伦铝震荡下跌0.92%,收于10日均线之上。

基本面:昨日社会铝锭库存没有变化,仍然维持在69.7万吨,库存基数仍然在70万吨以下,其中上海、无锡、佛山均小幅累库0.1万吨。本周交割库仓单也开始增长,目前增至11.8万吨,自4月上旬以来交割库仓单持续下降,直到上周末才开始重新增长。基本面开始从偏多逐步转向偏空,但由于库存基数尚未明显增长,仍需注意现货市场节奏对价格的影响。

策略建议:

目前出现累库,同时电解铝成本抬升将放缓,但因库存尚处于低位,价格可能会受到现货局部成交的影响。主力合约震荡走势,波动范围14100-14400元/吨。

沪镍

市场热点及投资逻辑:

伦镍放量下跌1.29%,跌破10日均线,收于10日均线下方。

2020年7月份国内32家不锈钢厂粗钢排产预计257.3万吨,预计环比增1.70%,同比减3.23%;其中200系84.5万吨,预计环比减1.54%,300系129.0万吨,预计环比增3.86%,400系43.8万吨,预计环比增1.93%。7月不锈钢排产依旧大幅增加,但价格修复后镍铁利润修复供给修复,叠加印尼镍铁投产超预期加快,原料端的压力凸显,原料特别是镍铁有下行压力,叠加不锈钢下游消费边际走弱,成交依然不温不火,库存拐点再次印证,供给过剩的预期增强,整体上镍市偏空操作。前期风险偏好提升的阶段已经结束,风险偏好下移,宏观占优逻辑弱化基本面强化,空单再次入场,目标位20日均线。

不锈钢:近期钢厂检修增加叠加阳江中频率事件市场供给收缩预期增强,钢厂利润修复,成交一般,供给压力上升,库存回升,需求回落叠加进口方坯冲击导致板材增加隐忧,其次从技术面上来看存在二次下行风险,建议继续持空。

策略建议:

前期风险偏好提升的阶段已经结束,风险偏好下移,宏观占优逻辑弱化基本面强化,空单再次入场,目标位20日均线。

沪锡

市场热点及投资逻辑:

外盘十字星震荡,上行乏力。复工、需求增加、原料短缺、需求短周期回落仍然是锡市的主要矛盾。云南省开启商业收储,大概率是小金属,特别是锡有可能纳入范围。从盘面走势上来看,市场不太认可收储逻辑,但也是阻止市场深跌的重要支撑。宏观逻辑、现货逻辑剧烈博弈,基差收缩的压力逐渐凸显,期货端压力凸显,预计短期尝试下行,承接20日均线。

策略建议:

宏观逻辑、现货逻辑剧烈博弈,基差收缩的压力逐渐凸显,期货端压力凸显,预计短期尝试下行,承接20日均线。

钢材

市场热点及投资逻辑:

1、基本面:(1)上周开始,流动性驱动的市场风险偏好提升,在本周开始回落。A股与商品均出现回调,黑色板块亦不例外,昨天宏观数据较好,不过盘面已经兑现,盘面减仓下行。若归因的流动性因素不可持续,那么黑色板块将依然回归产业链基本面,继续兑现淡季累库。(2)昨日数据来看,螺纹钢产量小幅下滑,厂库去库,社库累库,螺纹钢表需微降,显示淡季背景下终端需求承压。目前产量依然维持在380以上,淡季表需为369万吨,若表需低迷,螺纹钢淡季累库,则黑色板块共振下行;若表需向上修复,则黑色板块共振上行。成本端,铁矿石、焦炭及废钢价格支撑仍存。后续关注短流程是否减产、钢材成本重心是否下移。

2、技术面:螺纹3600-3800,热轧3600-3800。

策略建议:

建议区间操作。

铁矿石

市场热点及投资逻辑:

1、基本面:(1)铁矿石盘面跟随黑色板块,整体回调,减仓下行。未来铁矿石走势跟随成材,锚定螺纹钢终端需求。若螺纹钢终端需求不及预期,则黑色板块共振下行,反之,黑色板块共振上行。(2)短期,铁矿石自身基本面矛盾不突出,不过临近交割,基于港口低库存,铁矿石盘面有向上修复贴水动能。需求端高炉开工率、铁水产量触顶回落,但依然维持高位,铁矿石港口疏港量维持高位;供给端下半年四大矿山到港量边际回升。后续关注铁矿石到港、钢厂高炉开工及四大矿山发运情况。

2、技术面:铁矿石区间740-900。

策略建议:

建议区间操作。

煤焦

市场热点及投资逻辑:

1、基本面:焦炭方面,第2轮提降50元/吨开启,部分钢厂已经接受提降,钢焦博弈加剧,预计仍有第三轮提降。焦企盈利较好,焦企开工率维持较高水平,生产积极性较高。目前钢厂高炉开工维持高位,而焦企、钢厂焦炭库存增加,钢厂开始控制到货。关注下半年山东以煤定产执行情况、焦炭产能投产及焦炭供给缺口。焦煤方面,在钢焦博弈加剧背景下,焦企采购意愿未来将边际转弱。煤企挺价意愿增强,煤企开工回升,焦煤煤矿库存再度攀升。预计煤价延续中性震荡,后市关注进口煤政策、蒙煤通关情况。

2、技术面:焦炭区间1840-1950;焦煤区间1170-1250。

策略建议:

单边:焦炭空单止盈离场。

原油

市场热点及投资逻辑:

8-9月OPEC将减产770万桶/日,伊拉克及其他产油国补偿性减产84.2万桶/日。俄罗斯能源部长称,俄罗斯生产商8月将比7月增产约40万桶/日,石油生产商可以非常迅速地提高产量。7月10日当周,美国原油库存减少749.3万桶,至5.31688亿桶,预估减少210万桶。库存下滑主要由于进口锐降,当周美国原油净进口量减少200万桶/日。汽油库存减少314.7万桶,馏分油库存减少45.3万桶。上周美国国内原油产量持稳在1100万桶/日。中国6月生产原油1624万吨,加工原油5787万吨,增长9.0%。1-6月加工原油3.2亿吨,同比增长0.6%。OPEC+同意降低减产力度,国际关系趋于紧张,以及全球股市下跌,隔夜国际油价震荡收跌。技术上国际油价运行至前期跳空缺口附近面临较强阻力,预计短期油价区间震荡为主,布油参考区间40-47。

策略建议:

区间震荡,布油参考区间40-47。

PTA

市场热点及投资逻辑:

成本方面,国际油价区间震荡,恒力石化PTA新产能释放带动PX需求,但亚洲PX检修装置陆续重启,东营威联100万吨PX装置计划8月投产,PX-石脑油价差处于历史低位。供应方面,桐昆石化装置依旧处于停工阶段,恒力石化5号装置负荷相对稳定,宁波逸盛220万吨装置存在短停的可能。佳龙石化、蓬威石化、利万新材料、天津石化以及汉邦石化1#仍处于停车阶段,重启时间待定。本周国内PTA负荷较前一周下降1.6个百分点至89.1%。新装置方面,恒力石化250万吨PTA新装置全部顺利投产,整体负荷九成。需求方面,本周聚酯负荷较前一周小幅下降0.2个百分点至86.6%,江浙织机负荷较前一周下降1.2个百分点至57.5%。本周聚酯存在多套装置落实其减产计划,下周仍存在将近55.6万吨装置检修预期,但是江阴三房巷以及绍兴佳宝累积60万吨聚酯本周顺利重启出料,上海远纺40万吨聚酯瓶片计划7月20后重启,华宏15万吨短纤计划7月下旬重启或对冲部分减产的影响,因此预计下周聚酯开工稳中下滑至86%附近。终端织造行业依旧处于传统淡季,目前新订单接单情况并无明显起色,需求依旧偏弱。总体来看,恒力新装置正常运行,供应持续增加,终端受淡季制约。但原油区间震荡成本端仍存在一定支撑,预计短期PTA期价维持低位震荡,关注60日线附近多空争夺情况。

策略建议:

低位震荡,关注60日线附近多空争夺情况。

甲醇

市场热点及投资逻辑:

供应方面,上周西北地区一体化配套甲醇装置恢复运行,西北地区的开工负荷为60.51%,上涨2.41个百分点。而重庆、云南地区部分装置降负运行,国内甲醇整体装置开工负荷为57.45%,上涨0.67个百分点。港口方面,上周江苏、福建、浙江港口库存增加,广东港口库存有所下滑。整体沿海地区甲醇库存在141.1万吨,环比增加7.6万吨,涨幅在5.7%。整体沿海地区甲醇可流通货源预估在33.4万吨,较前一周小幅增加0.4万吨。未来两周进口船货到港量在63万吨附近,较前一周减少6万吨。7月下旬至月底到港船货依然较多。受到沿海部分码头泊位紧张、长江水位等等影响,沿海少数区域卸货入库速度依然缓慢。另外随着中国和东南亚区域差价逐步扩宽,后期关注转口货物实际数量。需求方面,山东联泓装置恢复,同时中天合创恢复一套装置,国内煤(甲醇)制烯烃装置平均开工负荷在74.1%,较上周上涨4.6个百分点。传统需求方面,二甲醚、MTBE、醋酸开工负荷不同程度提升,甲醛、DMF开工负荷小幅下降。综合来看,随着西北部分装置恢复,内地供应增加,高位出货有所转弱。伊朗、东南亚装置临停支撑外盘及期货价格走高带动港口价格保持坚挺。昨日受到股市暴跌拖累,商品市场整体下行,夜盘甲醇期价减仓回落。预计短期甲醇期价窄幅震荡,建议多单轻仓持有,关注20日线支撑。

策略建议:

聚烯烃

市场热点及投资逻辑:

上游方面:全球股市下跌,需求不确定性持续存在,欧美原油期货走低。美国劳工部公布的数据显示,7月11日当周初请失业金人数超过预期,连续第16周超百万,加之欧佩克和俄罗斯等盟友同意自8月起放宽创纪录的减产,国际油价受挫下跌。截至7月16日收盘:8月WTI跌0.45报40.75美元/桶,跌幅1.1%;9月布伦特跌0.42报43.37美元/桶,跌幅1.0%。

聚烯烃供应,库存方面,今日两油库存在72.5万吨,与昨日持平,去年同期库存水平大致在77万吨,目前石化库存压力不大,给予市场一定支撑。PE方面,本周PE石化企业生产负荷在79.16%,环比变动不大,国内装置检修逐渐减少,加上市场出货不畅,石化库存环比上升。下周来看,检修损失量环比将减少2.99万吨,国产料供应窄幅增加,加上美国货源集中到港,港口库存有所累积,市场供应压力将增大。PP方面,本周国内PP装置检修损失量9.5万吨,较上周小幅增高,生产端供应暂无增加。进口到货量虽减少,但低价货对市场冲击仍在。

需求端,PE农膜需求已见底,目前处于逐渐回升中,其他下游开工大稳小动,面对高价终端跟盘意愿有限;PP需求处在淡季及下游工厂对高价货源抵触,短期现货或仍存压力。

综合来看,目前聚烯烃仍处石化企业检修集中期,石化库存压力不大,供应端压力暂时不大,给予市场一定支撑。下游开工多维持稳定,采购模式以刚需为主,对原料需求量变动有限,对于高价货源抵触情绪明显。随着检修装置的开车重启,以及进口货源陆续到港,供应压力或将逐步凸显。且成本端OPEC+从8月份开始缩减产量限制,或使原油上涨乏力。

策略建议:

空单继续持有。

油脂油料

市场热点及投资逻辑:

隔夜美豆进一步反弹,11月合约涨0.85%,美豆粕12月涨0.51%,美豆油12月涨1.43%,美盘格局依旧油强粕弱。马盘10月昨日高开后回落,跌0.51%。消息方面,晚间的出口销售报告显示美豆销售净增108万吨,符合预估,其中当前市场31.3万吨。上周新增中国对美豆采购38.9万吨,但旧作取消5.8万吨。上周装船量57.5万吨。贸易商昨晚报告新增中国采购52.2万吨美豆,其中旧作13.2万吨。贸易商报告新增未知目的地采购35.1万吨。近期中国对美豆的密集采购支撑盘面表现。天气方面,预报继续提示未来10日中西部存在降水,南部地区偏干。干旱预警显示上周美国干旱面积扩大,尽管出现了有利降水。马来市场方面,Sppoma数据显示马来上半月产量环比回落17.4%,市场同样在讨论印尼因降水过多可能导致7月棕榈油减产。盘面在触及2600后出现获利了结,但晚盘港口现货报价继续小幅上涨。汇率方面,离岸人民币收于6.9919,雷亚尔收于5.3310.国内方面,夜盘豆粕小幅回落,油脂继续走强,整体继续维持强势。现货市场方面,昨日豆粕报价跟盘上涨10-20元/吨,成交继续小幅回落,表现一般。豆油成交放量,报价跟涨40-70元/吨。总体看,短期国内外油脂价格仍保持强势。市场对中美问题担忧令内盘油脂油料品种走势偏强。出口需求形势支撑短期美豆表现。

策略建议:

豆粕观望为主,油脂顺势短多。

今日晨讯

宏观&金融

中国二季度GDP同比增3.2%,预期增2.9%,前值下降6.8%

统计局:上半年物价总体保持平稳态势

商务部回应“英国计划封禁华为”:中方对此坚决反对

国资委:下半年将力争中央企业总体效益实现正增长

有色金属

一季度美国对马来西亚废铝出口同比增长近88%

香港交易所大宗论坛:有色专场

香港交易所大宗论坛:有色专场

秘鲁矿山将很快实现全面复工

黑色产业链

产量、库存、价格

建材成交量:7月16日,全国237家贸易商建材日成交量为17.35万吨,较上一交易日减少1.23万吨。

铁矿成交量:7月16日,全国主港铁矿累计成交163.7万吨,环比上涨5.9%;本周平均每日成交169.5万吨,环比上涨19.4%;本月平均每日成交148.1万吨,环比下降4.2%。

库存及产量:本周,全国主要钢材社会库存1534.36万吨,较上周增加29.82万吨,较上月增加112.17万吨;螺纹钢库存总量841.52万吨。

检修、环保、安全、去产能

钢厂停检修跟踪:本周唐山地区126座高炉中有21座检修(不含长期停产),检修高炉容积合计19590m3;周影响产量约36.03万吨,产能利用率86.3%,较上周下降1.5%,较上月同期下降0.13%,较去年同期上升16.71%。

商务部:2020年6月24日,应土耳其国内企业的申请,土耳其贸易部发布第2020/13号公告,对原产于越南的不锈钢管和其他空心结构型钢启动反倾销立案调查。

宁夏工信厅:2020年自治区工业行业淘汰落后和化解过剩产能任务为155.7万吨,共计20个企业23个项目。

山西:2020年计划关闭煤矿32座、退出产能2,074万吨/年。各相关企业要按照“一矿一策”的原则编制矿井关闭实施方案,确保2020年10月底前关闭退出。

临汾生态环境局:从7月15日到7月31日。要求各生态环境分局组织辖区钢铁行业开展自测,对一氧化碳排放来源、产生环节、排放特点、排放强度进行全流程调查,建立一氧化碳排放源清单,制定企业一氧化碳“一厂一策”治理实施方案。

江山:发布《治气攻坚战暨打赢蓝天保卫战2020年工作计划》,严禁新增钢铁、焦化、电解铝、铸造、水泥和平板玻璃等产能;严格执行钢铁、水泥、平板玻璃、铸造等行业产能置换实施办法;新、改、扩建涉及大宗物料运输的建设项目,原则上不得采用公路运输。

唐山:路南区公布7月份停限产调度安排表,涉及企业92家。

下游需求

国资委:3月份全面复工以来,中央企业月度固定资产投资恢复正增长,月度投资增速分别为4.1%、11.8%、13%、21.2%,呈逐月加快态势。分行业看,发电、汽车、通信、冶金等行业上半年固定资产投资增速超过15%。

统计局:1—6月份,全国固定资产投资(不含农户)281603亿元,同比下降3.1%,降幅比1—5月份收窄3.2个百分点。其中,民间固定资产投资157867亿元,下降7.3%,降幅收窄2.3个百分点。从环比速度看,6月份固定资产投资(不含农户)增长5.91%。

国家铁路集团:2020年上半年,全路115个在建基建大中型项目全面复工复产,累计复工工点超过8000个,进场人员超过60万人;全国铁路固定资产投资完成3258亿元,超去年同期38亿元,同比增长1.2%,其中国家铁路基建投资完成2451亿元,同比增长3.7%。

统计局:1-6月份,全国房地产开发投资62780亿元,同比增长1.9%, 1-5月份为下降0.3%。1-6月份,商品房销售面积69404万平方米,同比下降8.4%;商品房销售额66895亿元,下降5.4%。1-6月份,房屋新开工面积97536万平方米,下降7.6%。

统计局:上半年房地产投资已经转正,但房屋新开工面积、土地购置面积、商品房销售指标目前还处于下降区间,所以对下半年房地产的走势应该持观察的态度。

产业在线:2020年上半年中国家用空调行业总产量为7531万台,同比下滑15.0%;总销售7606万台,同比下滑16.0%,其中内销同比下滑24.7%,出口同比下滑3.8%。

工信部:1-6月,全国造船完工量1758万载重吨,同比下降10.6%,比5月降幅收窄10个百分点,其中海船为464万修正总吨;新承接船舶订单量1247万载重吨,同比增长3.4%,其中海船为395万修正总吨。

能源化工

PJK:本周欧洲ARA三大港口燃料油库存下滑至130.4万吨

安哥拉将上调9月原油出口,尽管承诺加大减产力度

亚洲超低硫燃料油跨月价差创五个月最窄贴水,因需求改善

需求进一步回暖,中国6月炼厂加工量触及纪录高位

首创

END

研究

- 相关新闻

- 2021-12-13

- 2021-12-10