早盘策略2020-07-24

时间:2020-07-24 浏览次数:625 来源:本站

宏观概览

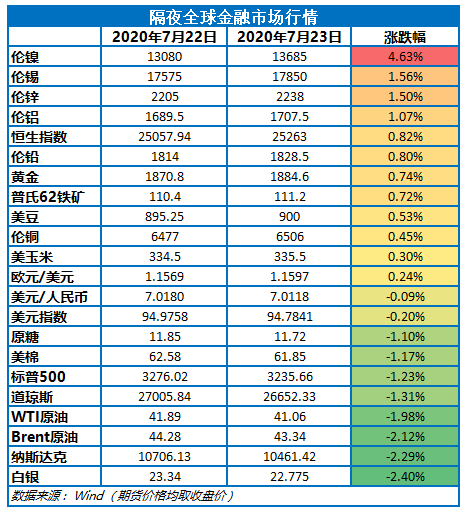

全球金融市场收评

由于美国上周初请失业金人数增加,引发投资者对经济复苏放缓的担忧,美国三大股指大幅回落,纳指跌幅高达2.29%。欧洲和亚太股市涨跌不一。疫情反复拖累美国经济,欧洲经济逐步回暖,欧元走强,相较之下,美元指数创2年来新低。紧张的地缘政治格局加上全球性的宽松货币政策,叠加宏观数据不及预期,COMEX黄金继续拉升,创9年多来新高。COMEX白银高位回落,沪银创6年来新高。美债收益率多数收跌。富时中国A50期货盘中一度大幅下跌,尾盘反弹,小幅收跌。伦敦基本金属集体翻红。马斯克在财报电话会议上的讲话突显了矿场可能难以提高产量以满足电动汽车制造商需求的风险,隔夜市场镍价大涨,伦镍大涨超4%,沪镍涨近3%。国际油价全线下跌。CBOT农产品期货主力合约集体上涨。ICE农产品期货主力合约全线下跌。

早盘策略

股指

市场热点及投资逻辑:

周四(7月23日),上证指数收跌0.24%报3325.11点。北向资金全天净卖出36.54亿元,其中沪股通净卖出30.96亿元。维持中期看多观点。短期是箱体震荡,暂无趋势性机会。外部环境带来的下行风险值得关注。

策略建议:

国债

市场热点及投资逻辑:

7月23日,国债期货小幅收跌。现券方面,二债当季CTD为190003.IB,收益率报2.33%,IRR为2.19%;五债当季CTD为2000001.IB,收益率报2.7%,IRR为1.46%;十债当季CTD为2000004.IB,收益率报2.98%,IRR为1.59%。十年期国债收益率上行1.11BP报2.9023%,DR001上行50.6BP报1.8487%,DR007上行22.8BP报2.1891%,SHIBOR3M上行4BP。

公开市场方面,央行7月23日在开展中央国库现金管理商业银行定期存款操作500亿元的基础上,以利率招标方式开展了500亿元7天期逆回购操作,中标利率2.2%。此外,昨日到期的中期借贷便利(MLF)和定向中期借贷便利(TMLF)已于7月15日提前续做,充分满足了金融机构需求。

基本面没变化,经济下行压力、货币宽松是主基调,长期看多期债。股市热度衰减,股债跷跷板效应减弱,外部风险为潜在利多。

策略建议:

轻仓持多。

金银

市场热点及投资逻辑:

周四欧美股市多数收跌,美国三大股指集体收跌,金银高位震荡,现货黄金逼近1900关口。国际金银比价为82.2,离岸人民币报6.9961。白银大幅上涨后金银比价得到修复,与我们在半年报中的预测相符。经济数据方面,美国上周首次申领失业救济人数141.6万人,创3周新高,预期130万人,前值为130万人。初请数据再度升高,反映美国就业再遭疫情打击。白银涨势停滞,黄金仍有些许补涨,但大行情已结束,后续涨跌需新的动能。长线维持看多观点,短线金银涨势明显放缓,警惕回调压力。

策略建议:

观望。

沪铅

市场热点及投资逻辑:

近期铅价进入波动阶段,价格围绕15000一线震荡。昨日因疫情反复拖累美国经济,美元指数创2年来新低,有色金属集体上行,沪铅跟随上涨,不过从基本面看,铅价上行缺乏强有力支撑。目前沪铅库存维持累库,供应端较为宽松,再生铅企业整体生产或因废旧电瓶价格坚挺受到一定影响。需求端看,电池企业目前整体消费不佳,终端需求不及预期。技术上看沪铅上方压力位15500。

策略建议:

未进场等待机会布局空单。

沪锌

市场热点及投资逻辑:

因疫情反复拖累美国经济,美元指数创2年来新低,有色金属集体收涨。目前看有色整体走势主要依据仍是宏观面,短期锌价或继续延续偏强波动。基本面上,南非等地疫情或引发市场对矿端供应偏紧担忧,目前国内锌冶炼企业整体生产稳定,下游消费处在淡季,整体看市场对国内经济复苏及海外需求复苏存预期。技术上看,上方压力位18500一线。

策略建议:

观望或高抛低吸为主。

钢材

市场热点及投资逻辑:

1、基本面:(1)昨日螺纹、热卷、铁矿石盘面冲高回落,昨日MS数据显示螺纹钢产量基本持平、库存增加、表需下滑,热卷指标相对较好。从本周成材、炉料盘面的强势来看,市场依然给予南方梅雨结束后终端需求较为乐观的预期,但仍需印证。关注大国博弈因素干扰及月底中央政治局会议为下半年经济工作定调。(2)若终端需求不及预期,淡季累库周期拉长,则黑色板块回调幅度较深,而实现均衡的方式也是以钢价下跌,打压电炉产量来实现;若淡季需求较好,累库周期较短,则黑色板块回调幅度较小。关注长短流程减产力度、钢材成本重心是否下移。

2、技术面:螺纹3600-3800,热轧3600-3800。

策略建议:

建议区间操作。

铁矿石

市场热点及投资逻辑:

1、基本面:(1)铁矿石走势跟随成材,锚定螺纹钢终端需求。若螺纹钢终端需求不及预期,则黑色板块共振下行,反之,黑色板块共振上行。(2)短期,铁矿石自身基本面矛盾不突出,不过临近交割,基于港口低库存,且粉矿库存偏低,铁矿石盘面有向上修复贴水动能。需求端高炉开工率、铁水产量触顶回落,但依然维持高位,铁矿石港口疏港量维持相对高位;供给端下半年四大矿山到港量边际回升,供给缺口逐步弥补。后续关注铁矿石到港、钢厂高炉开工及四大矿山发运情况。

2、技术面:铁矿石区间740-900。

策略建议:

套利:I2009-I2101正套逐步兑现。

煤焦

市场热点及投资逻辑:

1、基本面:焦炭方面,期货盘面走势与现货提降背离,主要是前期期货盘面已兑现做空焦企利润逻辑,焦炭期货相对于其他黑色板块商品上涨更为坚实。现货端提降仍在延续,钢焦博弈加剧。20日焦炭价格稳中偏弱运行,山西地区钢厂陆续开启第三轮50元/吨下调。焦炭利润尚处高位,焦企开工生产较为积极。钢厂盈利收窄背景下,将持续打压焦企利润,钢厂高炉开工维持高位,边际略有收窄。焦炭库存方面,港口库存持续下降,钢厂库存增加,钢厂控制到货,焦企库存有所上升。焦煤方面,焦企利润收窄的预期下,焦煤采购意愿逐步减弱,那达慕大会结束后蒙煤通关增加,关注进口煤政策。

2、技术面:焦炭区间1840-1990;焦煤区间1170-1250。

策略建议:

盘面已兑现做空焦企利润逻辑,关注现货提涨。

原油

市场热点及投资逻辑:

美国原油库存增加且需求下降,对美国疫情流行日趋严重的担忧也打压市场气氛,欧美原油期货小幅回落。美国新冠病毒感染病例接近400万,且仍在以平均每小时新增病例2600多例的速度在蔓延。感染病例的激增已开始打击美国消费,最近一周EIA美国原油和精炼油库存意外增加,燃料需求下滑。7月17日当周,美国EIA原油库存增加489.2万桶至5.366亿桶,预期减少208.8万桶;汽油库存减少180.2万桶,预期减少138.6万桶;精炼油库存增加107.3万桶,预期减少61.8万桶。截至7月18日当周,美国初请失业金141.6万人,预期130万人,前值130万人。上周美国初请失业金人数意外上升,为近四个月来首次,表明在新增病例数回升和需求低迷的情况下,劳动力市场陷入停滞。此外美国要求中国关闭在休斯顿的领事馆,国际政治关系紧张和疫情反复令市场担心原油需求前景。技术上国际油价运行至前期跳空缺口附近面临较强阻力,预计短期期价窄幅震荡,关注上方缺口附近压力。

策略建议:

窄幅震荡,关注上方缺口附近压力。

PTA

市场热点及投资逻辑:

成本方面,国际油价区间震荡,亚洲PX检修装置陆续重启,东营威联100万吨PX装置计划8月投产,但恒力石化PTA新产能释放带动PX需求,关注PX-石脑油价差修复情况。供应方面,桐昆石化装置依旧处于停工阶段,预估下周存在重启的可能,另外,佳龙石化、蓬威石化、利万新材料、天津石化以及汉邦石化1#仍处于停车阶段,重启时间待定。本周国内PTA负荷较前一周小幅提升0.2个百分点至89.3%,下周PTA供应趋于增加。需求方面,本周聚酯负荷持稳在86.6%,江浙织机负荷较前一周下降2个百分点至55.5%。本周聚酯依旧维持减产的格局,下周仍有近66万吨装置存在检修预期,但佳宝40万吨聚酯装置计划重启或对冲部分减产的影响,另外福建百宏25万吨以及恒逸海宁25万吨新装置投产稳定产出也在一定程度上对冲风险,预计下周聚酯开工稳定在86%附近。尽管开工稳定,但聚酯工厂盈利水平较低,且存在较高的库存及资金压力,若终端无明显起色下聚酯负荷将稳中回落。总体来看,终端需求淡季将进一步反馈至聚酯环节,聚酯工厂亏损压力下存在减产可能,而PTA装置存在重启预期,供需矛盾将进一步凸显。但成本端原油及PX仍存在一定支撑,PTA下方空间亦有限,预计短期期价维持窄幅震荡,参考区间3450-3750。

策略建议:

窄幅震荡,参考区间3450-3750。

甲醇

市场热点及投资逻辑:

供应方面,本周西北地区部分甲醇装置恢复运行,西北地区的开工负荷为66.85%,上涨6.34个百分点。而山东、天津地区部分装置停车,国内甲醇整体装置开工负荷为61.19%,上涨3.74个百分点。港口方面,上周江苏港口库存增加,广东、福建、浙江、广西港口库存不同程度下滑。整体沿海地区甲醇库存在141.5万吨,环比增加0.4万吨,涨幅在0.3%。整体沿海地区甲醇可流通货源预估在31.1万吨,较前一周下降2.3万吨。未来两周进口船货到港量在60万吨附近,较前一周减少3万吨。受到汛期期间江苏少数河流水位高位、华南和浙江少数区域船货堵港等等影响,近期部分进口船货卸货依然缓慢,仍存在部分船货积极改港卸货现象。需求方面,本周中天合创另外一套CTO装置恢复,而上周末斯尔邦MTO装置意外停车,国内煤(甲醇)制烯烃装置平均开工负荷在72.8%,较上周下跌1.29个百分点。传统需求方面,二甲醚、MTBE、醋酸开工负荷不同程度提升,甲醛、DMF开工负荷小幅下降。综合来看,主产区企业大幅调降后去库存进展并不理想,而终端下游持续不温不火,加之近期主产区停车装置将陆续重启,供需面压力逐渐增加。但前期煤炭价格上涨后甲醇企业成本压力较大,加之北方地区物流依然偏紧,限制甲醇下方空间。港口价格因外盘装置检修表现相对坚挺。预计短期甲醇期价窄幅震荡,短线关注1730附近支撑。

策略建议:

聚烯烃

市场热点及投资逻辑:

上游方面:美国原油库存增加且需求下降,对美国疫情流行日趋严重的担忧也打压市场气氛,欧美原油期货继续下跌。EIA表示,因新冠病肺炎染病例的激增已开始打击美国消费,最近一周美国原油和精炼油库存意外增加,燃料需求下滑。截至7月23日收盘:9月WTI跌0.83报41.07美元/桶,跌幅2%;9月布伦特跌0.98报43.31美元/桶,跌幅2.2%。

聚烯烃供应,截至周四石化库存在71.5万吨,环比下降1万吨,同比下降9.5万吨。总体来说,当前库存水平较同期比虽压力不大,但有累库倾向,下游接货意向不强。PE方面,本周石化企业生产负荷在85.55%,环比提升6.39个百分点,国内装置检修逐渐减少,下周来看,检修损失量环比将减少0.87万吨,加上美国货源集中到港,港口库存累积量放大,市场供应压力持续增加。PP方面,本周国内PP装置检修损失量8.01万吨,较上周有所下降,随着中天合创、中沙天津等前期大修装置的陆续开车,PP检修利好渐入尾声,后期生产端供应或呈小幅逐步增长态势。进口货到货量减少,对市场冲击逐步减弱。

需求端,PE下游开工方面,农膜 24%(+2%),包装膜 58%(0%);PP,塑编 52%(-3%),BOPP 62% (+6%),注塑57%(0%),下游仍处淡季,需求支撑有限,工厂采购较为谨慎。临近月末,关注月底补货情况。

综合来看,原油依然面临较大上涨阻力,成本面指引不强。近期聚烯烃基本面无明显改善,随着检修装置的开车重启,以及进口货源陆续到港,供应压力或将逐步凸显。下游需求表现一般,谨慎观望心态不减。预计近期聚烯烃在供需矛盾下或将延续弱势。

策略建议:

空单继续持有,未持仓者择机沽空。

油脂油料

市场热点及投资逻辑:

隔夜美豆继续小幅上行,11月合约涨0.56%。美豆粕12月合约涨1.32%,美豆油12月回调0.46%。马盘10月再度上冲,涨2%。消息方面,晚间的出口报告显示美豆销售净增266.57万吨,旧作36万吨,处于预估区间上沿。美豆油销售符合预期,美豆粕销售略低于预期。贸易商继续报告增加13.2万吨新作美豆的中国采购。近期出口市场表现持续支撑美豆盘面。天气方面,新的预报显示未来产区温度降低,但北部转干。马来市场方面,MPOA称7月1-20天马棕油产量环比降8。9%。一份调研报告显示7月印尼产量预计环比回落8.3%,因近期降水过多,库存可能回落至300万吨低点。汇率方面,离岸人民币收于7.0095,雷亚尔收于5.2127。国内方面,夜盘豆粕延续小涨走势,油脂方面,棕油领涨,因东南亚产区与国内现货大涨。现货市场方面,总体看,好的现货面表现是近期油粕强势的主要原因,另外中国加快美豆采购也令成本端支撑转强。短期东南亚围绕7月减产的炒作仍然在持续。

策略建议:

豆粕前多持有,新多宜等待美豆定产后的低点介入。菜油前多宜逢高减持。豆油、棕油前多谨慎持有。

今日晨讯

宏观&金融

国家最高领导人:一定要采取有效措施,保护好黑土地这一“耕地中的大熊猫”

国务院召开第三次廉政工作会议

财政部:6月国有企业营业总收入、利润总额年内首次实现月度同比增长

相关部门同时加快修订出台《外商投资企业投诉工作办法》等规章

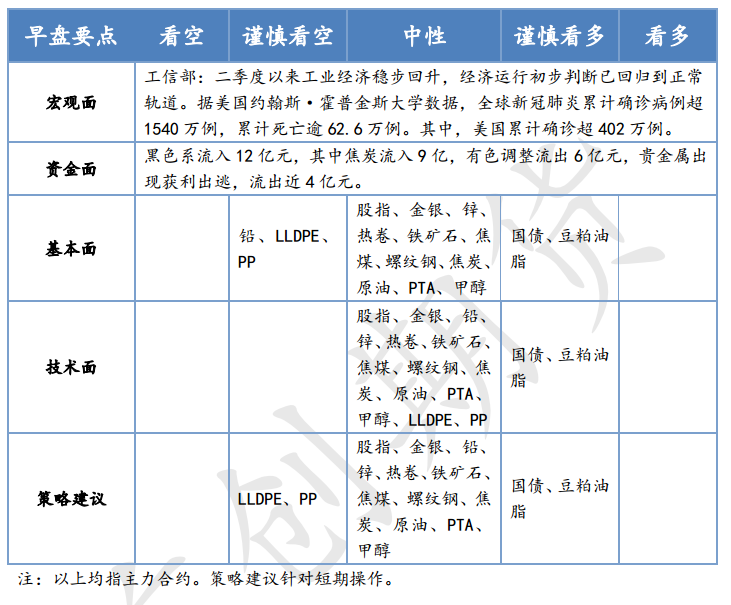

工信部:二季度以来工业经济稳步回升,经济运行初步判断已回归到正常轨道

工信部:二季度以来工业经济稳步回升,经济运行初步判断已回归到正常轨道;将编制工业企业技术改造升级导向计划,向金融机构再推荐一批重大的技术改造升级项目,下半年工业投资下滑将进一步收窄,如果把控好,年底有望回到正增长水平。

有色金属

工信部:经济运行初步判断已经回归到了正常轨道

美财长姆努钦:新失业补助或以70%薪资为基础

美国初请失业金人数不降反升

2020年1-5月全球铅市场供应短缺1万吨

特斯拉需求量提升 马斯克呼吁矿商多挖镍

LME铜库存续降 海外消费复苏 近期有货抵港升贴水临压

黑色产业链

产量、库存、价格

建材成交量:7月23日,全国237家贸易商建材日成交量为20.91万吨,较上一交易日减少1.5万吨。

铁矿成交量:7月23日,全国主港铁矿累计成交164万吨,环比上涨21.1%;本周平均每日成交152.7万吨,环比下降5.7%;本月平均每日成交148.2万吨,环比下降4.1%。

库存:本周,全国主要钢材社会库存1547.57万吨,较上周增加13.21万吨,较上月增加116.09万吨;螺纹钢库存总量854.7万吨。

检修、环保、安全、去产能

钢厂停限产检修跟踪:包钢计划8月初对CSP1780mm热轧轧机进行正常年检,具体时间未定,预计为期十天左右,影响日均产量0.96万吨左右。

钢厂调价:7月23日,全国4家建筑钢材生产企业发布调价信息,累计调整幅度在0~30元/吨。

中钢协:2020年7月中旬,重点统计钢铁企业共生产粗钢2138.40万吨、生铁1909.16万吨、钢材2039.36万吨、焦炭316.71万吨。

中焦协:上半年,全国焦炭产量为22868.6万吨,同比下降2.5%。其中,钢铁联合焦化企业焦炭产量为5467.7万吨,同比增长0.83%;其他焦化企业焦炭产量为17400.9万吨,同比下降3.48%。

国家能源局:发布《2020年煤电行业淘汰落后产能目标任务的通知》,2020年煤电行业淘汰落后产能目标任务计划容量合计733.35万千瓦。

海关总署:

>>6月,我国出口钢铁板材220万吨,同比下降31.1%;1-6月累计出口1757万吨,同比下降14.9%。

>>6月,我国出口钢铁棒材40万吨,同比下降42.3%;1-6月累计出口395万吨,同比下降28.7%。

>>6月,我国出口煤及褐煤22万吨,同比下降34.8%;1-6月累计出口174万吨,同比下降41.7%。

贵州能源局:经核定,正常生产的煤与瓦斯突出矿井88处,原有生产能力7182万吨/年,本次重新核定生产能力为7147万吨/年,共核减35万吨/年,现予公示。

嘉兴生态环境局:发布《嘉兴市打赢蓝天保卫战2020年工作计划》,严禁新增钢铁、焦化、电解铝、铸造、水泥和平板玻璃等行业产能;严格执行钢铁、水泥、平板玻璃、铸造等行业产能置换实施办法;新、改、扩建涉及大宗物料运输的建设项目,原则上不得采用公路运输。

山西:分解下达了2020年煤炭行业化解过剩产能目标任务。2020年计划关闭煤矿32座、退出产能2074万吨/年。

下游需求

交通运输部:2020年上半年,铁路、公路、水运、民航共完成投资1.45万亿元,同比增长6%。其中,铁路完成投资3258.6亿元,占全年8000亿元投资目标任务的40.7%。公路水路完成投资10839亿元、增长7.8%,完成全年1.8万亿元投资目标任务的60.2%。

东莞:2020年三季度重大项目、增资扩产项目、TOD项目集中开工仪式22日在东莞市虎门、塘厦、中堂、南城四个会场同步举行,共有107个项目集中开工,总投资约708.22亿元。

上海市政府:批复《上海浦东综合交通枢纽专项规划》。根据批复意见,上海通过新建铁路上海东站,其规模规划为14台30线,并规划接入沪苏通铁路、南北沿江铁路、沪乍杭铁路,沪苏湖铁路、沪杭城际并衔接沪宁、沪杭通道,同时预留沪舟甬铁路通道接入条件。

银保监会:提早谋划应对银行业不良资产大幅增长,按照实质重于形式的原则,严格资产质量分类,做实利润、提足拨备、补充资本,增强风险抵御能力。坚决防止影子银行死灰复燃、房地产贷款乱象回潮和盲目扩张粗放经营卷土重来。

南京:发布《关于促进我市房地产市场平稳健康发展的通知》明确,商品住宅项目开盘销售,须提供每批次不低于30%比例的房源保障,体现了房地产调控政策对刚需家庭的住房支持,有利于刚需家庭尽快实现住有所居。

工信部:下一步将加快发布《新能源汽车产业发展规划(2021-2035年)》。目前,规划的研究工作已经完成,已经上报国务院了。同时,进一步发布实施公共领域车辆电动化的行动计划,准备在公交车、出租车,城市物流车,包括环卫的清扫车等方面,进一步推动电气化。

海关总署:

>>6月份出口汽车(包括底盘)6万辆,1-6月累计出口汽车44万辆,累计比去年同比下降23.6%。

>>6月份出口乘用车4.4万辆,1-6月累计出口乘用车32.43万辆,累计比去年同比下降19.8%。

>>6月空调出口422万台,同比增长12.3%;1-6月累计出口3123万台,同比增长9.5%。

>>6月船舶出口367艘,同比下降34.2%;1-6月累计出口2291艘,同比下降27.4%。

国际船舶网:7月22日,扬州中远海运重工为工银租赁/山东海运建造的81200载重吨散货船首制船N936及第二艘船N937在扬州顺利交付。

能源化工

克林姆林宫:俄罗斯将研究油价对冲策略

加拿大油企将在年底前恢复因疫情中断的产出

疫情相关限制放松 印度6月原油加工量进一步回升

分析师:美国页岩油产量反弹不太可能持续到夏季

ESG:7月22日止当周新加坡燃料油库存降至约三个月低位

首创

END

研究

- 相关新闻

- 2021-12-13

- 2021-12-10