早盘策略2020-08-19

时间:2020-08-19 浏览次数:1041 来源:本站

宏观概览

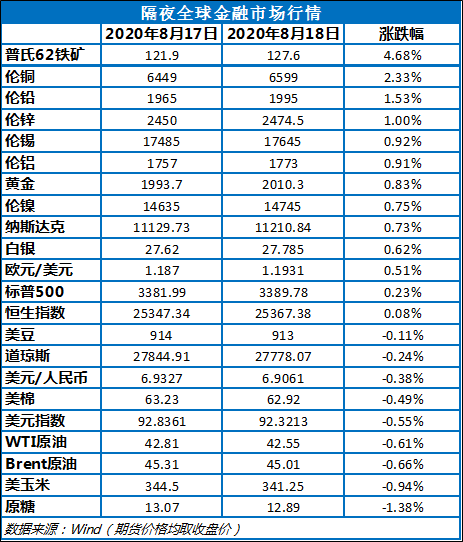

全球金融市场收评

上一交易日,美国7月房屋营建活动连续第三个月走强加上美联储刺激举措的持续影响下,美国三大股指涨跌不一,道指回落,纳指和标普500指数收涨。欧洲股市全线收跌。亚太股市涨跌互现。富时中国A50期货小幅回调。美元指数继续下行,触及18年5月以来最低。COMEX黄金小幅上涨,收2010.3美元/盎司,隔夜继续震荡上行。全球最大白银ETF-isharesSliverTrust持仓较上一日增加81.09吨,COMEX白银盘中震荡,小幅收涨。利比亚国民军首领的联盟组织称利比亚的石油港口可以重新开放,国际油价全线下跌,延续6月份以来窄幅震荡走势。美国国债收益率多数下跌。外盘金属涨全线收涨,伦铜大涨2.37%,再探前高;伦锌连续两日上涨,成功突破年初以来上方压力位;其他金属同样表现亮眼。CBOT和ICE农产品期货主力合约全线走低。

早盘策略

股指

市场热点及投资逻辑:

周二(8月18日),上证指数上涨0.36%,收报3451.09点,为2018年2月6日以来最高收盘价。两市成交额再破万亿。北向资金午后快速流出,全天净卖出20.38亿元,早盘一度净买入近15亿;其中沪股通净卖出9.55亿元,深股通净卖出10.83亿元;此前两个交易日累计净买入超120亿。北向资金转向,结束净流入。大盘接近目标位3500,多单可逐步止盈离场。

策略建议:

国债

市场热点及投资逻辑:

期债多数下跌。现券方面,二债当季CTD为200011.IB,收益率报2.67%,IRR为2.28%;五债当季CTD为190013.IB,收益率报2.78%,IRR为2.24%;十债当季CTD为2000003.IB,收益率报3.06%,IRR为2.82%。十年期国债收益率上行2.96BP报2.9673%,DR001上行1BP报2.1161%,DR007下行2.2BP报2.1868%,SHIBOR3M下行0.2BP。

公开市场方面,央行公告称,为对冲税期高峰等因素的影响,维护银行体系流动性合理充裕,8月18日以利率招标方式开展了1000亿元7天期逆回购操作,中标利率2.20%。

基本面没变化,经济下行压力、货币宽松是主基调,长期看多期债。央行增量续作MLF,给市场信心,利多期债。央行呵护资金面,资金面边际宽松。短线期债或以偏强震荡为主,关注十年期国债收益率3%关口压力。

策略建议:

多单持有。

金银

市场热点及投资逻辑:

周二美国三大股指涨跌不一,道指连跌两日,纳指和标普500指数创历史新高,美债收益率多数下跌,金银偏强震荡。国际金银比价为70.9,离岸人民币报6.9257。经济数据方面,美国7月新屋开工年化环比增22.6%,预期升5%,前值升17.3%;新屋开工年化总数为149.6万户,预期为124.5万户,前值为118.6万户。经济数据超预期,企业财报强劲,支撑美股上涨,但并未对金银形成压制,金银仍旧处在多头狂欢中。中长线看多观点不变。AG2012支撑位5700,AU2012支撑位400。

策略建议:

操作上,长线多单继续持有,短线逢低做多思路为主。

沪铅

市场热点及投资逻辑:

沪铅维持偏强震荡,因美联储刺激举措持续影响导致美元继续走软。基本面近期无明显变化,废旧电瓶价格紧跟铅价上行步伐,再生铅企业利润受到一定侵蚀,整体看再生铅生产相对稳定,原生铅也无明显变化,预计铅锭供应将处于相对平稳状态,需求端目前是消费小旺季,整体需求有所改善。综合看,目前铅基本面提供支持叠加宏观利好,铅价将继续维持偏强走势。

策略建议:

观望或高抛低吸。

沪锌

市场热点及投资逻辑:

美联储刺激举措导致美元连续走软,并推动美国股指触及纪录高位,LME有色金属维持偏强走势。沪锌维持偏强震荡。基本面看,当前锌冶炼厂生产较为稳定,市场供应相对充裕,目前处于消费淡季但市场对旺季消费改善存较高预期,此外锌库存下滑一定程度上利好锌价,预计短期内锌价将维持偏强震荡。

策略建议:

观望或逢低做多,多单继续持有。

沪铜

市场热点及投资逻辑:

LME震荡上涨2.33%,突破性上涨。中期盘面依然走复工逻辑,外需均有边际走强预期,叠加海外矿山供给扰动风险,但防范全球范围二次疫情冲击的潜在影响,目前影响正在凸显;内需面临淡季,消费有走弱预期。目前产业链累库持续,基本面弱势不改。央妈超额续作呵护流动性,领导放话继续降低实体经济融资成本,市场预期央行将进一步降息,市场情绪亢奋。尽管宏观情绪扰动,产业链需求走弱,累库持续,整体趋势不改,但铜价下行趋势放缓,期货单边策略操作难度增加,观望为宜,不追多。

策略建议:

期货单边策略操作难度增加,观望为宜,不追多。

沪铝

市场热点及投资逻辑:

铝市核心运行逻辑没有变,密切观察电解铝新增产能投产进度,以及减复产的进度,消费复苏的节奏,利润将重回扁平状态,可能是未来一段时间铝市场的核心运行逻辑。

昨日伦铝震荡上涨0.91%,收于 10日均线上方。

基本面:近期现货市场逐步宽松,上周现货交割后部分仓单流入市场,并且进口铝锭也陆续流入,现货紧缺情况缓解,因此现货升水也逐步回落。6月份中国原铝进口量为12.35万吨,同比增长超40倍。1-6月份原铝进口总量为16.23万吨,同比增长39倍。由于铝锭库存基数并没有增加,现货拉动期货的情况仍会存在,届时现货升水还将继续收窄。但从库存继续去化的情况来看,消费虽然最高峰已过,连续两周继续累库,库存拐点几近明确。

策略建议:

库存拐点出现,有效边际供给正在加速,时间站在空头一方,继续持空,压减电解铝行业利润,市场情绪依然亢奋,短期可能依然维持高位震荡,期货观望为宜,期权上推荐熊市价差策略:买入AL2010P4300,卖出AL2010P14200。

沪镍

市场热点及投资逻辑:

伦镍震荡大涨0.75%,创近期新高水平。

8月福欣、金汇等钢厂检修结束,产量恢复正常,大部分钢厂处于满产状态,不锈钢扁平材粗钢量预计继续增加5.8万吨至255.7万吨,较7月增加2.3%;同比增加3.8万吨,增幅1.5%。其中300系量约122万吨,较7月增加3.1万吨,增幅2.6%;同比增加16.1万吨,增幅15.3%;8月不锈钢排产依旧大幅增加,高位镍矿价格倒推镍铁成本上移加之月末钢厂采购,镍铁价格上移,短期不锈钢补库意愿依然维持,但长期整体供应充足的局面不改;下游不锈钢库存拐点出现,价格再上行的空间有限。美就疫情救助政策迟迟不能落地,加之国内货币、信用政策进入新阶段,消费预期可能转弱,但供给端偏强局面仍存,等待镍矿镍铁的进口补充。由于不锈钢的强势引领,目前镍价已经突破震荡区间,短期可能高位盘整,观望为宜

不锈钢:近期钢厂检修增加叠加阳江中频率事件市场供给收缩预期增强,钢厂利润修复,成交疲弱,供给压力上升,库存回升,需求回落叠加进口方坯冲击导致板材增加隐忧,预计后续不锈钢让将延续弱势,空单继续持有,观察20日均线支撑的有效性。

策略建议:

由于不锈钢的强势引领,目前镍价已经突破震荡区间,短期可能高位盘整,观望为宜。

沪锡

市场热点及投资逻辑:

外盘震荡上涨0.92%,重新站上5日均线。复工、需求增加、原料短缺、需求短周期回落仍然是锡市的主要矛盾。云南省开启商业收储,大概率是小金属,特别是锡有可能纳入范围。从盘面走势上来看,市场不太认可收储逻辑,但也是阻止市场深跌的重要支撑。缅甸再度延长相关防疫禁令,预计缅甸矿进口紧张的局面进一步持续到8月。目前基本面偏强,叠加基差收缩已基本到位(目前已经倒挂),但宏观向下,前期空单可以选择止盈,风险偏好者继续轻仓持有空单,第二目标40日均线。

策略建议:

目前基本面偏强,叠加基差收缩已基本到位(目前已经倒挂),但宏观向下,前期空单可以选择止盈,风险偏好者继续轻仓持有空单,第二目标40日均线。

钢材

市场热点及投资逻辑:

1、基本面:(1)价格:昨日螺纹钢期货主力合约窄幅震荡运行,盘终收3848,涨0.42%;现货方面,成交表现整体弱于昨日,价格相对坚挺,华东地区上涨10元/吨左右,华南地区持稳。(2)供需:统计局公布的7月地产数据整体继续向上修复,其中1-7月全国新开工面积12亿平方米,同比下降4.5%,增速比1-6月提升3.0个百分点,7月单月开工面积2.25亿平方米,同比上升11.3%,环比6月提升2.5% ,资金情况也持续改善,下游施工量的增加支撑用钢需求,随着用钢旺季到来,螺纹钢需求可期;上周建材产量继续走高,高炉开工维持高位,供应压力犹存。整体来看,目前钢材正处于需求回暖阶段,市场对后市预期偏乐观,心态整体良好,但在需求尚未出现明显复苏和高供给、高库存的结构下,钢价走势仍存一定不确定性,叠加当前10合约处于升水结构,短期在需求放缓的情况下存在一定调整压力。后续需关注大国博弈因素干扰、宏观政策落地及螺纹钢终端需求乐观预期兑现情况。

2、技术面:螺纹3700-3900,热轧3850-4000。

策略建议:

关注成材需求回升状况。钢价中性偏强震荡。

铁矿石

市场热点及投资逻辑:

1、基本面:(1)价格:昨日铁矿石主力合约大幅上行,盘终收863,涨3.42%;现货方面,各大港口主流粉矿持续偏紧,贸易商出挺价心态较强,钢厂库存中性偏低,询盘情绪好转,采购意愿良好,随着期货盘面震荡上行,贸易商二次上调报价,全天现货价格上涨10-20元/吨左右,PB粉940-950元/吨,卡粉1000-1005元/吨,超特粉760-770元/吨。(2)供需:Mysteel调研247家钢厂高炉开工率91.93%,环比上周增0.52% ,钢厂生产整体处于高位,铁矿石需求坚挺,上周Mysteel 统计样本钢厂进口铁矿石库存总量10978.03万吨,环比减少87.06万吨,铁矿石日耗为313.16万吨,环比增加1.95万吨,钢厂存在一定补库刚需;供应方面,四大矿山发货仍在回升,澳洲、巴西发往中国的比例提升,非主流矿进口增加,但当前主流中品矿资源偏紧,特别是PB粉,多港处于吃紧状态,处于近年来的低位水平,对盘面支撑力度较强,考虑到近期进关检疫严格导致压港船舶较多,尤其是山东港口,短期中品矿短缺问题较难缓解。整体来看,当前铁矿石基本面结构良好,价格支撑力度较强,后期大概率偏强运行。

2、技术面:铁矿石区间800-920。

策略建议:

套利: 布局I2101-I2105正套。

逢低做多I2101。

煤焦

市场热点及投资逻辑:

1、基本面:(1)价格:昨日焦炭主力合约夜盘小幅冲高后转为震荡,盘终收1998.5,涨0.4%;焦煤主力合约震荡走强,盘终收1204.5,涨0.88%。(2)焦炭方面,当前焦企保持高利润、高供给,焦钢企业焦炭无库存压力,焦企出货情况良好,心态相对乐观, Mysteel调研247家钢厂高炉开工率91.93%,环比上周增0.52% ,钢厂生产整体处于高位,对焦炭采购需求良好,场内到货基本正常,港口现货偏强运行,贸易商心态良好,随着贸易需求的提升,焦炭库存将逐渐向港口转移;后期随着钢厂库存的消耗,现货仍然具备提涨空间,据了解近期焦化厂已有提涨计划。整体来看,焦炭基本面相对良好,需求可期,但由于前期拉涨过快,期货升水的情况下基差压力较大,短期存在一定调整压力。(3)焦煤方面,焦煤现货整体持稳,个别优质主焦煤价格探涨,目前焦煤供需两旺,供应方面,国内煤矿供给较宽松,澳煤进口受限,通关难度较大,但对供应边际影响较弱,蒙煤通关整体正常,后期仍有增量空间;焦炭盈利依然驱动焦企高开工,对焦煤需求尚可,但焦企主动控制原料库存,补库意愿不强,煤企销售压力不减,库存持续累积,产业链博弈压力继续转移到供给相对宽松的焦煤端。

2、技术面:焦炭区间1840-2080;焦煤区间1170-1250。

策略建议:

目前观望为主 。

原油

市场热点及投资逻辑:

OPEC+减产协议执行率较高,抵消了新冠病毒所诱发的需求担忧,市场等待美国原油库存数据和OPEC+市场监督委员会会议结果,隔夜国际油价基本持稳。OPEC 联合技术委员会评估,7月OPEC 减产协议执行率在95%-97%之间。OPEC联合部长级监督委员会(JMMC)会议将于本周三开始,会议将审查全球石油减产协议的遵守情况,但预计该协议不会发生变化。8月OPEC+放宽了减产协议,将原油日产量从此前的970万桶降至770万桶。8月14日当周,美国原油和馏分油库存下降,但汽油库存意外上升。美国API原油库存骤降426.40万桶,预估减少270万桶。美国汽油库存增加499.10万桶,预估减少110万桶。俄罗斯石油公司称,下半年公司的燃油产量将不会对外出口,所有产能只供应国内市场。目前疫情影响仍在延续,市场对需求恢复受阻的担忧仍在。此外,美国国会到目前为止还没有就另一项财政救助方案达成一致。技术上国际油价运行至前期跳空缺口附近重要压力位,预计短期期价窄幅震荡,关注上方缺口附近压力。

策略建议:

窄幅震荡,关注上方缺口附近压力。

PTA

市场热点及投资逻辑:

成本方面,国际油价高位震荡,东营威联100万吨PX装置计划8月投产,PX-石脑油价差维持低位。供应方面,上周国内PTA负荷较前一周下降4.8个百分点至82.6%。华南地区一套450万吨PTA装置负荷恢复至9成,虹港石化150万吨装置已于8月17日重启。本周宁波台化120万吨、扬子石化65万吨计划重启,宁波逸盛220万吨短停计划取消。预估本周PTA负荷将环比提升。需求方面,上周聚酯负荷提升1.2个百分点至88.2%,江浙织机负荷提升5.3个百分点至63.3%。受秋冬服装和家纺面料订单回暖影响,部分地区织造企业走货量好转进而提升生产积极性,伴随终端织机开工负荷的缓慢回升,预计本周聚酯开工或微幅回升。综合来看,虹港石化出料、福海创负荷回升,宁波台化延期至20日重启,PTA供应有所增加。近期原油阶段高位震荡且终端纺织市场略有好转,预计短期期价窄幅震荡,参考区间3690-3850。

策略建议:

窄幅震荡,参考区间3690-3850。

甲醇

市场热点及投资逻辑:

供应方面,西北地区部分甲醇装置恢复满负荷运行,西北地区的开工负荷为82.36%,上涨1.30个百分点。山东、河南地区部分装置产出产品或者稳定运行,国内甲醇整体装置开工负荷为70.21%,上涨2.03个百分点。港口方面,上周福建、浙江、广西港口库存增加,广东、江苏港口库存不同程度下滑。整体沿海地区甲醇库存在130.83万吨,环比下降8.47万吨,跌幅在6.08%,整体沿海地区甲醇可流通货源预估持稳在35.8万吨。未来两周进口船货到港量在70万吨附近,较前一周减少2万吨。近期进口船货改港依然频繁,尤其是非伊朗船货。而受到近期华南多数区域以及江苏部分区域吃水不够等影响,近期船货到港以及卸货时间均受到较大影响。需求方面,上周除西北少数MTO装置略有提升外,多数企业开工运行平稳,国内煤(甲醇)制烯烃装置平均开工负荷在85.74%,较前一周上涨0.12个百分点。传统需求方面,二甲醚、DMF开工负荷提升,醋酸、甲醛、MTBE开工负荷下降。综合来看,近期国内甲醇市场表现分化,上周港口库存下降较为明显,港口市场尚存在一定支撑,现货买盘维持刚需,后续关注长江封航及台风对局部地区影响。西北装置陆续重启,甲醇开工继续提升,近期持续降雨对局部道路运输影响较大,下游部分企业开工受限。盘面上,昨日甲醇主力增仓反弹,夜盘减仓回落,预计短期期价窄幅震荡,短线关注1950附近压力。

策略建议:

聚烯烃

市场热点及投资逻辑:

上游方面:市场等待美国原油库存数据和OPEC+市场监督委员会会议,周二国际油价基本持稳。OPEC+在7月份的减产履行率达95%,另外美元汇率下跌亦对布伦特原油期货形成支撑。在本周美国最新的原油库存数据公布以及欧佩克召开会议评估减产协议有效性之前,国际原油期货基本维稳。截至8月18日收盘:9月WTI持稳报42.89;10月布伦特涨0.09报45.46美元/桶,涨幅0.2%。

聚烯烃供应,昨日两油库存在73万吨,较昨日下降2万吨,降幅在2.67%,去年同期库存水平大致在78万吨,石化去库放缓,但库存压力暂不大,厂价基本稳定。PE方面,国内装置多正常运行,本周检修损失量仅在1.67万吨,虽然环比增加0.22万吨,但幅度有限。进口料方面,中下旬美国资源将集中到港,据悉部分伊朗货本周亦能靠港,市场整体供应压力仍存。PP方面,上周国内PP装置检修损失量4.7万吨,环比继续下降,开工负荷达到91.36%。新产能方面,中科炼化计划本周18日开第一套PP,24日开第二套PP;泉化、宝来预计8月底正式出产品,新产能释放预期压力仍在上演。

需求端,PE 下游开工方面,农膜 33%(+2%),包装膜 60%(0%);PP 下游开工方 面,塑编 52%(0%),BOPP 62%(+2%),注塑 58%(0%)。下游需求整体维持稳定,暂无明显大幅变动,工厂接货多坚持刚需,补仓积极性相对较弱。

综合来看,目前聚烯烃市场供需面矛盾暂不明显,石化库存处较低位置,比去年同期略有减少,石化销售压力相对较小,支撑石化调涨出厂价,然石化检修装置多陆续恢复生产,同时宝来石化开车正常生产,市场货源供应后期有望增加。需求方面,下游工厂开工暂无大幅改善,多以刚需采购为主。预计近期聚烯烃或以震荡整理为主。

策略建议:

暂观望。

油脂油料

市场热点及投资逻辑:

隔夜美豆小幅回调,11月合约跌0.16%。12月美豆粕跌0.95%,12月美豆油涨1.46%。马盘11月反弹涨1.19%。消息方面,特朗普称是其推迟的中美谈判,因不想同中国对话。Profarmer巡视组表示南达科他与俄亥俄州大豆产量前景远好于近3年均值。贸易商报告新增向未知目的地销售13万吨新作美豆。连续两个交易日未见对中国的销售报告,市场预计中国榨利的恶化或限制短期买需。爱荷华农业部称5700万蒲式耳谷物库存因暴风遭到破坏。马来市场方面,SPPOMA数据显示8月上半月马棕油产量环比增1.4%。但盘面受到南美豆油和中国市场豆油将价格上涨的带动转升。市场上讨论劳动力短缺问题。汇率方面,美元指数创新低,离岸人民币走强收6.9037,雷亚尔收于5.4667。国内市场方面,夜盘豆粕小幅回调,近月豆油盘面异动带动油脂价格大幅走高后回吐涨幅,整体继续呈现油强粕弱格局。现货市场方面,华东地区豆粕胀库,禽类养殖情绪疲软,豆粕成交清淡,继续压制短期价格。豆油基本面形势乐观,基差走强,但昨日成交一般。总体看美豆大涨带来成本端支撑强化,但豆粕短期消费形势疲软限制了短期对美豆走强的反应幅度,榨利恶化。短期市场聚焦基本面较好的豆油,棕油价格跟随为主。

策略建议:

棉花

市场热点及投资逻辑:

8月19日夜盘郑棉主力合约收于12855,跌0.39%;隔夜ICE棉花期货合约跌0.57%收于62.92美分/磅。8月18日棉花现货指数CCI3128B报价12466元/吨,涤纶短纤报价5430元/吨,粘胶短纤报价8300元/吨。储备棉轮出销售9061.269吨,实际成交9061.269吨,成交率100%。截至8月16日,20/21年度美棉结铃率为80%,低于五年均值水平及去年同期水平,优良率为45%。印度CCI近期调高销售底价100-200卢比/坎蒂,印度棉竞争力有所下降,新作生长方面受益于充沛的降雨条件,棉花产量或有所提高。月度商业库存连续两个月调降,纺织企业多降价去库存。新棉上市时间临近,消费的不顺畅或会延续棉花累库趋势。棉价走势仍以震荡偏弱为主。

策略建议:

建议投资者择机短空。

白糖

市场热点及投资逻辑:

8月19日夜盘ICE原糖下跌1.3%至12.89美分/磅,郑糖下跌0.3%至5046元/吨。8月第二周巴西装出食糖197.08万吨。印度糖厂协会(ISMA)消息称,印度政府可能将甘蔗公平报酬价格(FRP)提高至2850卢比/吨,将食糖最低销售价格(MSP)提高至33000卢比/吨,缓解糖厂流动性危机。国内进口糖价格优惠对国内糖价有抑制作用。郑糖期货盘面近期以震荡为主。

策略建议:

建议郑糖观望为主。

今日晨讯

宏观&金融

国家最高领导人赴安徽考察调研

发改委发布《信贷支持县城城镇化补短板强弱项的通知》

对县城城镇化补短板强弱项项目贷款执行优惠利率

目前数字人民币试点已基本完成顶层设计、标准制定、功能研发、联调测试等工作

有色金属

国务院:做好新增财政资金直接惠企利民工作 不搞大水漫灌要精准滴灌

美国7月份新屋开工数激增 创出2016年以来最大增幅

国家统计局:中国7月金属产量数据发布

印度高等法院驳回韦丹塔重启Tuticorin铜冶炼厂的请求

矿山年报:必和必拓2020财年可分配利润为 80 亿美元 同比增加4%

全球7月铜冶炼活动下滑--卫星数据

宁德时代正开发新型动力电池 无钴无镍低成本

锂开发商Prospect与比利时Sibelco签署七年承购协议

淡水河谷上半年钴产量同比上涨12.6%

宝马iNext将推出三个动力版本 输出功率最高448kW

黑色产业链

成交、产量、库存、价格

建材成交量:8月18日,全国237家贸易商建材日成交量为22.2万吨,较前一交易日下降15.2%。

铁矿成交量:8月18日,全国主要港口铁矿累计成交229万吨,环比增长53.69%。

检修、环保、安全、去产能

商务部:上周(8月10日至16日)钢材价格略有上涨,其中普通中板、螺纹钢、高速线材、热轧带钢价格分别为每吨4156元、3890元、4007元和4087元,分别上涨0.4%、0.1%、0.1%和0.1%。

国家煤监局:要求对39处采深超过千米灾害严重煤矿开展监察,督促各煤矿严格落实安全论证和安全“体检”提出的停产、限产、减人、缓采、禁采、关闭退出等处置措施,主动公示产能核减、单班入井人数限制、缓采区城、禁采区域等信息。

生态环境部:京津冀及周边区域,8月下半月,区域大部空气质量以优良为主,首要污染物为臭氧。其中,15-16日以及19-24日,区域中南部可能出现臭氧轻度污染过程;17-18日,局地可能出现臭氧中度污染过程。

山东发改委:截至山钢日照精品钢基地项目投产前,实际淘汰粗钢产能2311.44万吨,全面完成了山钢日照精品钢基地项目投产前淘汰粗钢产能2257万吨任务。

中钢协:2020年7月,全国生产粗钢9335.9万吨、同比增长9.07%,粗钢日产水平为301.16万吨/日,日产环比下降1.34%。

美国钢铁协会:截至8月15日当周,美国粗钢周产量为137.7万吨,同比下降25.2%.环比增长1.7%。产能利用率为61.5%,同比下降22.2%。

越南钢铁协会:2020年前七个月越南钢铁消费量1237万吨,同比下降9.6%;越南2020年前七个月钢铁产量1370万吨,同比降6.9%

昆钢集团:8月13日上午,武钢集团昆明钢铁股份有限公司推进供给侧结构性改革实施环保搬迁转型升级项目高炉炼铁工程在草铺新区施工现场举行开工仪式。

华菱钢铁:公司下属子公司华菱湘钢高级别军工船舶用钢、华菱涟钢高强钢板、华菱衡钢高压锅炉气瓶用钢可向军工企业供货。军工业务的增加将对公司业绩产生积极影响。

中煤能源:2020年7月份,中煤能源商品煤产量为969万吨,同比增长9.1%,增幅较6月份扩大5.2个百分点;环比增加54万吨,增长5.90%。

上期所:发布《关于指定螺纹钢期货厂库的公告》,鞍钢股份有限公司、江苏沙钢集团有限公司、敬业钢铁有限公司成为上期所首批指定螺纹钢期货厂库,自2020年9月18日起开展螺纹钢期货厂库标准仓单业务。目前,螺纹钢期货共有五家指定交割仓库、9个存放点,三家指定厂库、6个提货地,核定库容149万吨、启用库容99.8万吨。。

下游需求

发改委联合六家银行总行发布信贷支持县城城镇化补短板强弱项的通知,支持新一代信息基础设施建设项目,包括建设5G网络、物联网、车联网和骨干网扩容等。

发改委:根据全国PPP项目信息监测服务平台数据,截至今年7月底平台已签约项目中民间投资项目共1679个,占全部已签约项目的43%;其中,民营企业单独中标项目833个,联合体中标项目中民营企业控股项目846个。

长三角一体化金融总部在沪成立,同时长三角区域一体化服务方案发布。未来三年,上海农商银行计划为长三角地区客户(不含上海)提供授信不少于1200亿元;到2022年,为长三角地区重点农村金融机构提供授信不少于500亿元。

8月17日,随着最后一榀箱梁稳稳落在贵阳至南宁高铁广西段八仙双线特大桥223号和224号墩台上,标志着贵南高铁全线首座特大桥箱梁顺利完成架设,按照目前的建设进度,贵南高铁今年的建设任务将如期完成。

南京发布2020年第09号土地出让公告指出,涉宅地块达到最高限价后,将不再竞争人才房面积,而是改为通过现场摇号方式确定竞得人,同时严格开发资质要求、提高竞买资金要求、严格竞买资金审查、限制竞买地块数量。

海南省委人才发展局、省卫生健康委、省住建厅、省科技厅日前联合印发《海南省卫生健康“银发精英”汇聚计划实施方案》提出,“银发精英”人才的家庭成员在琼无住房且2018年5月13日后无购房记录的,可在海南购买1套住房,购房保障方面享受刚性引才有关政策。

海南提高住房公积金个人贷款额度,对于购买新建自住住房,借款人夫妻双方均在省内缴存住房公积金的家庭,贷款最高额度为100万元;借款人仅单方在省内缴存的,贷款最高额度为70万元。

杭州:9月30日前,“托管式”住房租赁企业对2020年新增委托房源,应将对应房源的风险防控金缴交到位;对存量委托房源,应缴交风险防控金30%,剩余风险防控金缴纳时间按规定顺延执行。

7月全国狭义乘用车批发销量达163.0万辆,同比增长9.0%,也是今年以来月度正增长最高的月份;1-7月累计销量934.3万辆,同比下降18.4%,少销了211万辆,但比1-6月的累计降幅收窄4个百分点,全国乘用车车市保持了良好回暖势头。(乘联会)

现代汽车表示,公司敲定旗下电动汽车专属品牌名为“IONIQ”,从明年至2024年推出三款车型。计划争取2025年前销售56万辆电动汽车。

8月17日,吉利汽车发布2020年上半年财报。2020年上半年,吉利汽车收入达368.20亿元人民币,净利润23.20亿元,股东应占溢利22.97亿元。

厦工披露年中报显示,2020年上半年实现营业总收入8.8亿,同比下降15.3%,降幅较去年同期收窄;实现归母净利润3081.7万,上年同期为-2.8亿元,实现扭亏为赢。

2020年7月转子压缩机行业生产2043.2万台,同比增长21.6%,环比下滑0.58%;销售1986.5万台,同比增长22.99%,环比减少3.73%。相比上月,转子压缩机7月产销稍有下滑,但仍创历史同期新高。(产业在线)

2020年上半年,中国工程机械工业协会统计的12种主要工程机械产品销量仍同比增长了14.4%。其中,上半年挖掘机销量达170425台,创历史同期新高,同比增长了24.2%。出口方面,仅有挖掘机、工业车辆、压路机和摊铺机的销量同比实现了增长,其余品种的销量均有不同程度的下滑。

8月17日,招商局金陵船舶(南京)有限公司为意大利Grimaldi公司批量建造的第四艘7800米车道滚装船在公司仪征厂区顺利出坞。该船总长238米,型宽34米,航速20.8节,拥有7800米车道承载能力。

能源化工

API:上周美国原油库存骤降430万桶

俄罗斯石油公司下半年产量将不对外出口

俄罗斯能源部长诺瓦克感染新冠肺炎

中国7月原油库存增长放缓

首创

END

研究

- 相关新闻

- 2021-12-13

- 2021-12-10