- 当前位置:首页 > 研究资讯

- 研究资讯

娄飞:油粕比问题的探讨

时间:2018-09-03 浏览次数:5631 来源:本站

一. 油粕消费差异

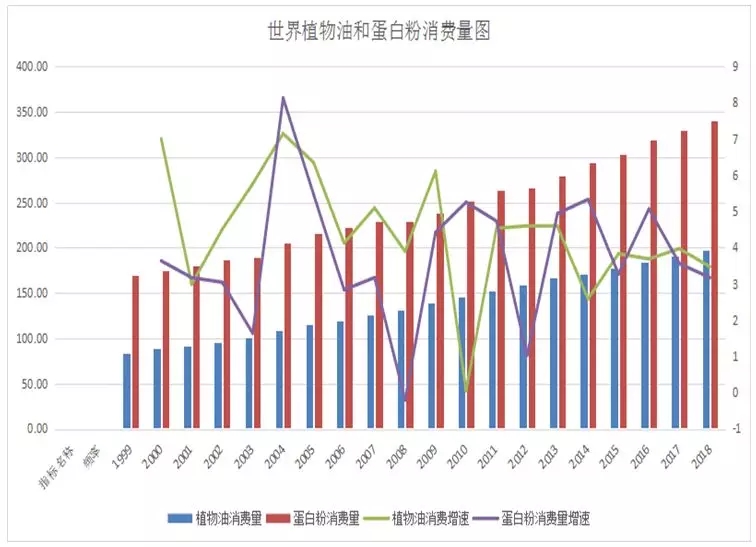

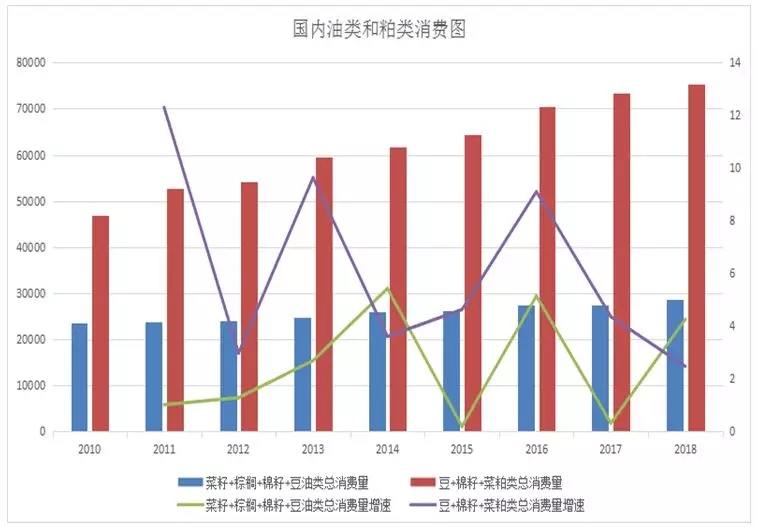

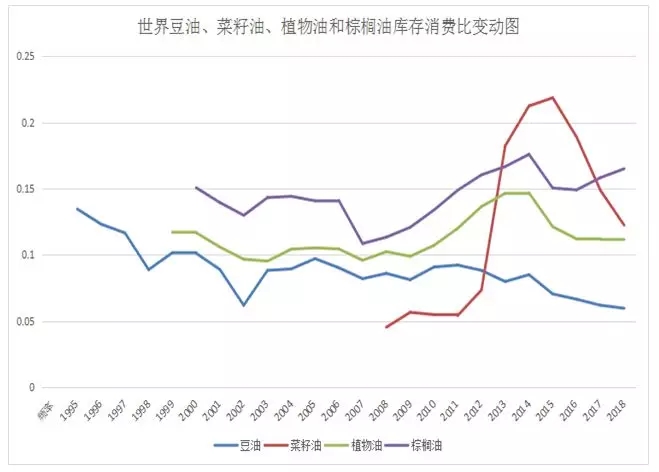

首先认为油粕比长期走弱的核心问题是油粕需求差异,如图所示,大体在2011年左右是转折点,2011年之前世界油脂消费增速快于粕类,而以后世界油脂消费增速整体低于蛋白消费增速,油粕消费量比值走弱,而这一点在国内表现的更为突出,相应的国内油脂的相对过剩局面更为显著。过去7到8年的现货逻辑大体是蛋白消费的高速增长驱动油籽料种植与压榨的增长,豆油、菜油等产量被动增长再加上产量增速同样可观的棕榈油使供应量过剩,过剩的部分通过价格走弱刺激消费以及生柴的消费来解决问题。

从长期来看,在新的增长点出现前,世界蛋白消费增长推动力主要在中国。国内油脂消费增速先见顶回落平稳,蛋白消费增速后见顶回落平稳,随着中国肉蛋奶消费的逐步饱和以及养殖规模化的加深,蛋白消费增长的速度是逐步放缓的。从这个角度来说油粕消费的比值是不会无限走弱的,油粕比也是不会无限走弱的,长期来看油粕比油粕比修正甚至反转的机会是切实存在的。

从近几年的情况看,世界油粕消费比值趋于平稳甚至存在小幅走强。中国18年度因为贸易战以及猪周期问题蛋白消费显著降速甚至出现负增长,而且这种消费问题并不是由于产量问题引发的,这种格局是比较有利于短期油粕比出现反弹修正的。不过长期来看,油粕比真正的反转需要出现粕类需求增速弱于油脂消费增速趋势的出现,否则油粕比就是底部震荡的运行。

二.油粕各自的供求逻辑

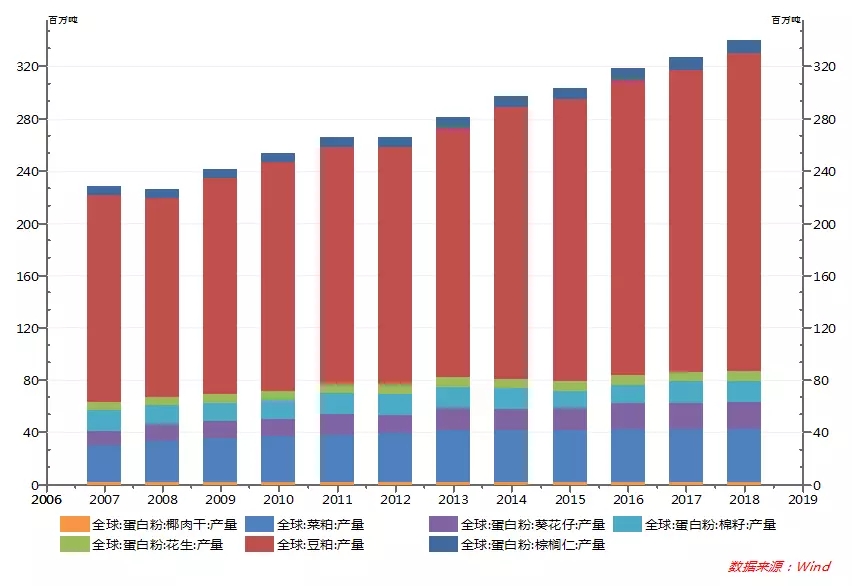

世界蛋白生产贸易消费的最主要品种是豆粕,目前产量占到蛋白总产量的7成以上,同时豆粕产量的增长也是世界蛋白供应增长的主要动力。因此考虑世界蛋白的供求与价格最主要的就是分析豆粕的情况,而豆粕的核心问题是世界大豆的供求情况。

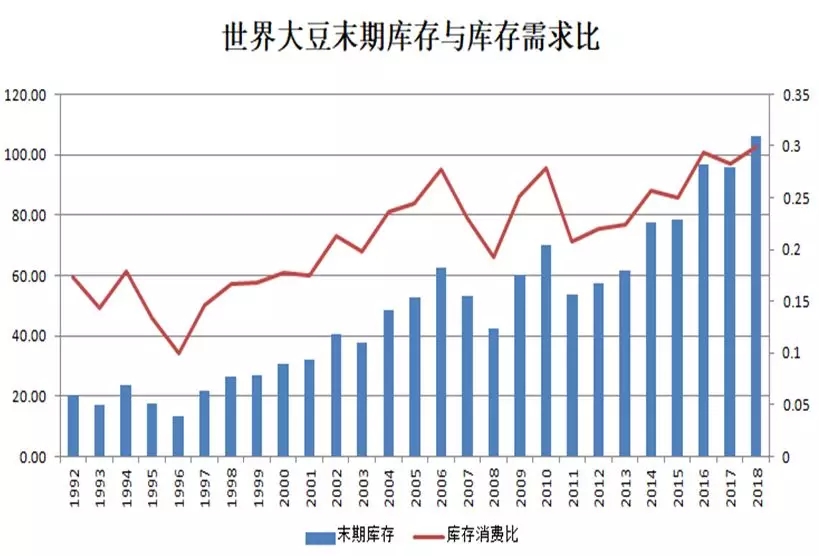

从世界大豆的供求情况来看,由于贸易战对中国蛋白消费的限制以及美豆的丰产,世界大豆库存大幅走高,库存消费比走继续走高至0.3,高于16年度的供求表现,这将决定美豆价格继续在长期震荡底部附近波动。长期来看,决定美豆价格底部的关键因素在于美豆种植成本,按照美豆单产51-53蒲/英亩推算,种植成本大概在850美分左右,按照极端情况短期跌穿成本理解,美豆的低点大概会出现在780-800附近。

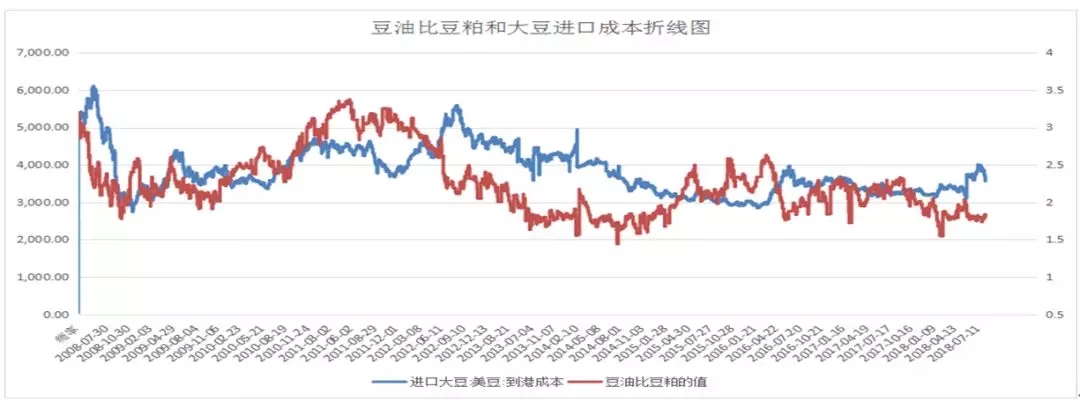

国内的成本则除了美豆还需要考虑贸易环节的升贴水、运费、汇率等其它因素,而国内豆粕价格还需要考虑现货供求情况引发的利润波动以及期货方面临近交割逼仓的可能性。总体而言,我们认为在贸易战逻辑下,4季度豆粕价格较难长期出现在3000以下。

长期来看,大豆价格与油粕比价并不构成显著的相关关系,因为大豆价格主要影响豆粕价格,而豆油在世界油脂供应中并不像豆粕一样占据主导地位。不过在大豆价格快速下跌的年份,往往有利于油粕比的反弹修正,反之亦然。

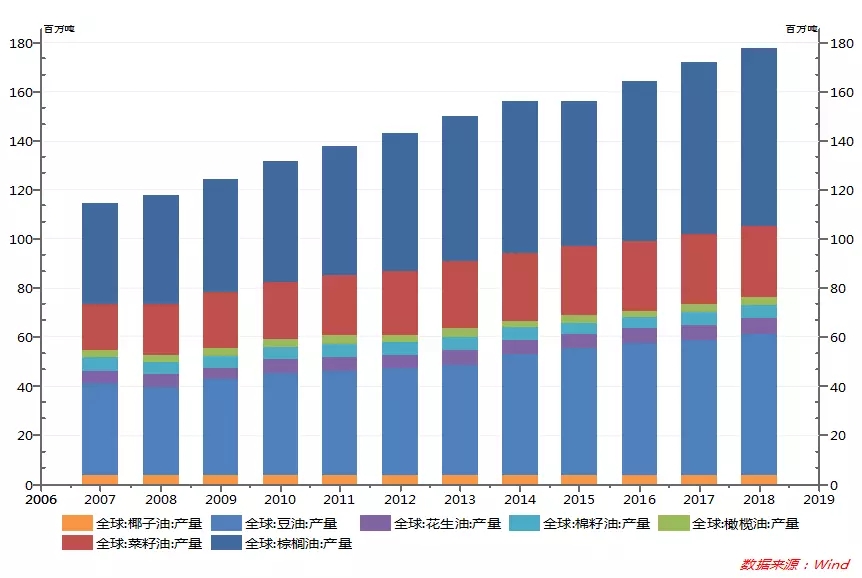

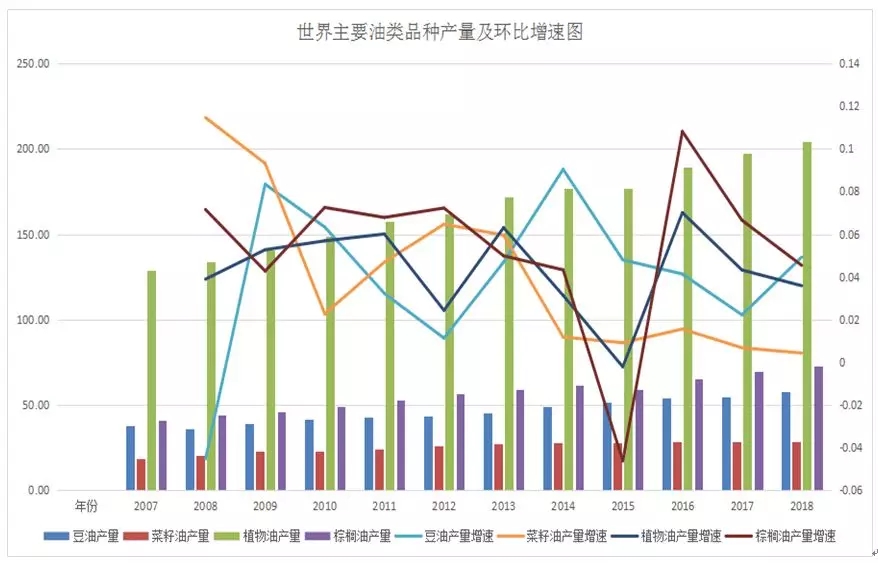

世界油脂的供应大体是豆棕菜三分天下的格局,需要综合考虑。其中豆油与棕榈的产量持续保持高速增长,菜油近年来产量增速逐步放缓,接近停滞,其在油脂总供应量中的份额也不断被豆油和棕榈油挤占。其中豆油与菜油的产量需要匹配大豆和菜籽的产量与压榨量,而棕榈油则是独立的油脂供应,因此其供求局面的变化往往会给油脂带来相对独立的价格波动。

长期以来除了少数年份,棕榈增产速度快于其他油脂与植物油整体速度,对于世界油脂价格来说是额外的压力。不过由于天气周期的影响,每过4-5年棕榈会出现因降水不足而导致的产量增速下降或减产,会推动当年油脂价格的上涨,从而有利于油粕比的反弹修正。

从预期的国内外油脂的库消比情况来看,世界植物油库销比微幅走低,三大油脂中供求形势菜油收紧最为明显,豆油缓步走弱,而棕榈则因产量持续恢复而供求趋于宽松拖累整体油脂供求。国内油脂整体供求趋于宽松,仅豆油因贸易战供求格局略有收紧。因此总体来看油脂年内价格上涨的内生动力可能有限。

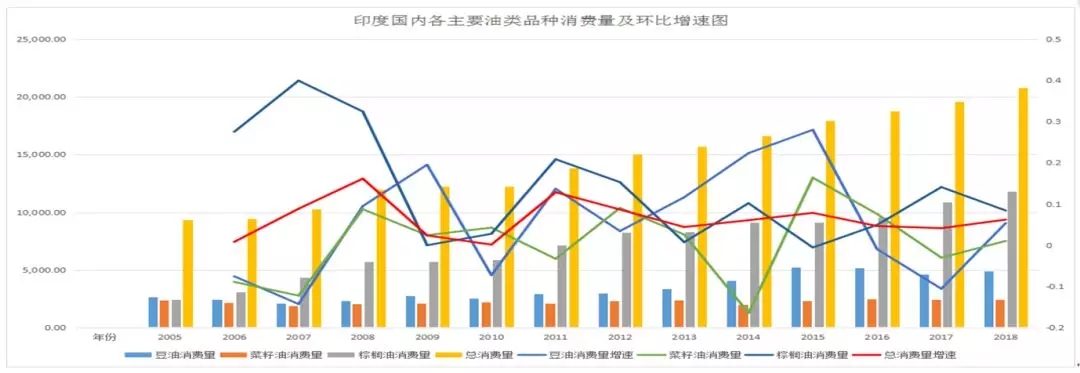

从世界植物油的消费来看,大体分为传统的食用、加工业消费和生柴消费两部分,其中生柴消费占用的植物油消费大概在12%。在食用消费这块,从现在的情况来看,消费增长点在印度,在过去的10几年时间里,印度的消费增速整体是快于中国和世界植物油消费增速的,大概在5-15%,最近几年在5-10%。印度有不亚于中国的人口基数和快于中国的人口增长速度,且从经济体量来说,也有较大的发展潜力。因此在中国油脂消费趋于饱和的情况下,未来世界植物油的传统消费增长点主要在印度。印度植物油的对外依赖度超过70%,因此印度供求的变化是比较容易传导至国际油脂价格上的。

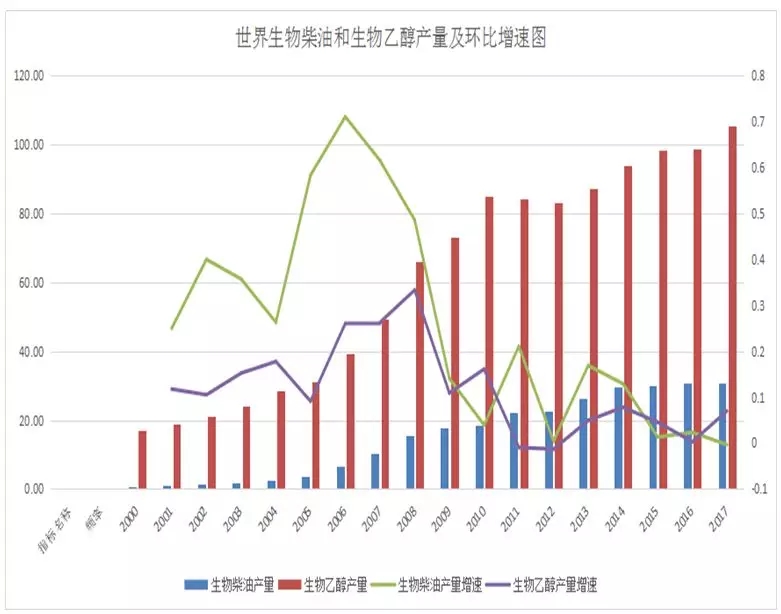

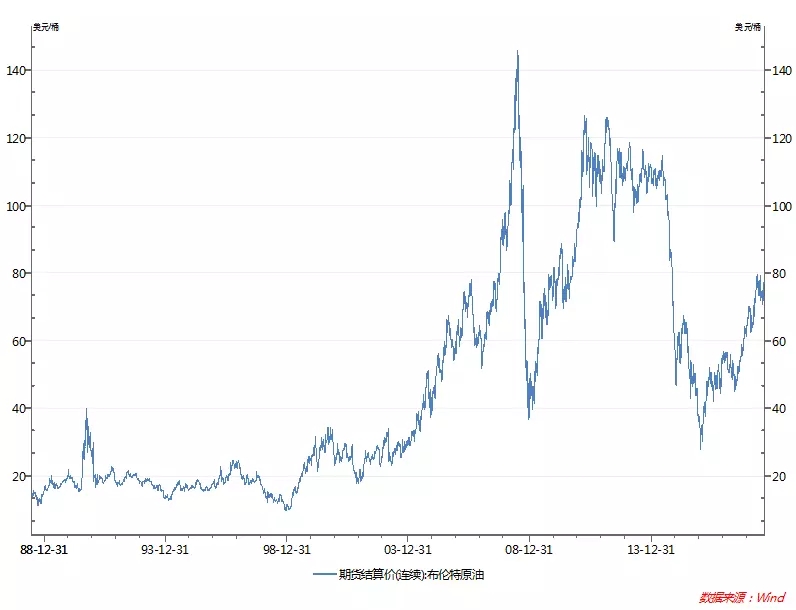

生物柴油消费部分是受原油价格以及生物柴油利润驱动,从历史情况看,生柴产量增速在原油价格的高点2008年左右见顶,之后伴随着原油价格的下跌逐步回落。2014年以后随着原油价格回落至低位,尽管各植物油主产国不断推出提高生物柴油掺混比例的政策,但生柴的产量增速依然陷入停滞,也拖累了世界植物油的消费增速。从目前的情况看,原油价格开始出现较大幅度的反弹,从利润空间来看,如果原油价格可以继续反弹并长期保持在80美元上方,那么将覆盖豆、棕制生物柴油的生产成本,从而推动植物油价格的额外消费。

三. 总结

1. 首先认为油粕比的关键问题是油粕消费量的相对值走势。

2. 长期来看,如果油脂消费增速不出现好转趋势的话,那伴随着世界和中国蛋白消费增速的放缓,油粕消费量比值将趋于稳定,油粕比底部震荡。

3. 油籽料和棕榈油产量的周期性波动对油粕比的年内波动有意义但很快会被修正,不影响大的趋势。

4. 植物油消费未来可能的爆发点在印度和生柴消费。

温馨提示:以上观点仅供参考,不作为入市依据,据此入市,风险自担!

讲师简介

娄飞:首创期货农产品分析师,多年从事油脂油料、饲料畜牧板块品种研究。熟悉品种特性与产业链情况,擅长从基本面出发寻找波段交易机会。2012年度大商所农产品十大研发团队成员,2017年大商所优秀交易团队成员,2016年期货日报优秀农产品分析师。

- 相关新闻

- 2023-09-26

- 2023-08-31